주식 굴린 고위 공직자들, ○○을 담았다

지난해 코로나19 충격을 극복하는 과정에서 시장에 풀린 유동성(돈)의 힘에 기대어 주식시장이 호황을 누리면서 주식에 투자한 동·서학개미(국내 주식과 외국 주식에 투자한 개인)들이 늘었다. 고위 공직자들도 예외는 아니었다. 정부의 부동산 규제 분위기 속에 집 대신 주식 투자로 자산을 불린 이들이 평년보다 더 많이 눈에 띄었다.

●주식 투자王은 김종갑 한전 사장…한해 새 20억 증가

재산공개 대상 고위 공직자 중 최고 자산가인 김종갑 한국전력공사(한전) 사장은 국내·외 상장 주식에 고루 투자했다. 김 사장이 보유한 주식 평가액은 지난해 말 55억 1680만원으로 1년 전(34억 3499만원)보다 20억원 이상 늘었다. 그와 배우자는 부동산과 주식, 예금 등을 모두 합쳐 165억여원의 재산을 신고했다.

주식에서는 성장주는 물론 신규 상장주와 상장지수펀드(ETF), 해외 채권 등으로 포트폴리오를 촘촘히 짠 게 눈길을 끈다. 특히 잠재력이 큰 성장주 투자에 열을 올렸다. 그는 지난해 급등한 전기차 업체 테슬라의 주식 622주를 추가로 사들여 총 782주를 확보했다. 또 세계적 음악 스트리밍 서비스인 스포티파이 주식도 300주 매수했고, 트위터 창업자인 잭 도시가 만든 온라인 결제 플랫폼 스퀘어의 주식도 300주 사들였다.

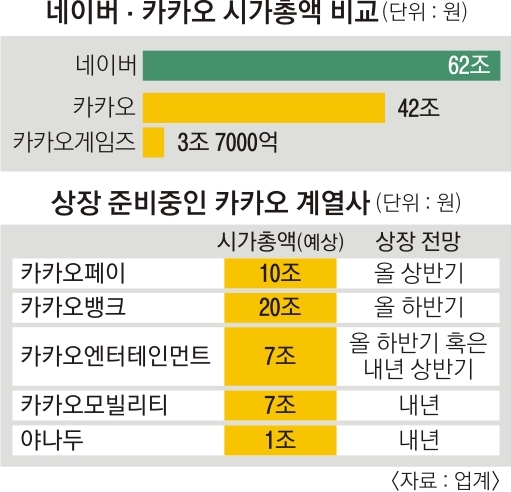

국내 주식 중에는 지난해 기업공개(IPO)를 통해 상장된 주식들을 여럿 샀다. SK바이오팜 65주와 카카오 게임즈 20주, 빅히트 8주 등이다.

중국 주식은 주로 ETF를 통해 매수했다. 미래에셋자산운용 홍콩법인이 홍콩시장에 상장한 ‘글로벌X 차이나 바이오테크 ETF’(350주 매수)와 ‘글로벌 X 차이나 전기차 ETF’(3000주 매수) 등이 대표적이다. 또 강남포의, 길리자동차 홍콩 상장 주식도 매수했고, BNTNF(브라질국채)도 8000주 늘어 모두 19만 9000주를 가지고 있었다.

김 사장은 자신이 대표를 지낸 한전과 지멘스 등의 주식도 보유 중이었으며, 국내 대표 바이오주인 셀트리온 주식도 모두 764주 가지고 있었다. 또 코스피 변동폭의 2배로 움직이는 코덱스 레버리지 ETF 주식도 1948주 있었다.●김경선 여가부 차관 배우자, 해외 주식에 집중 투자

중앙부처 고위 공직자 중 2번째로 많은 자산(117억여원)을 신고한 김경선 여성가족부 차관의 남편은 지난해 해외 주식 투자를 늘렸다. 그는 법무법인 김앤장 소속 변호사다. 김 차관 부부와 아들의 주식 보유액은 전년보다 10억원 이상 늘었다. 김 차관의 남편이 사들인 주식은 중국 서버시장 점유 1위 기업 낭조정보(8400주)와 중국 편의점 프랜차이즈 상장사인 홍기체인(3만 3300주), 미국 상장 주식인 나이키(347주), 월트디즈니(777주), 마이크로소프트(437주), 스타벅스 525주, 알파벳C(구글·4주) 등이다. 김 차관의 장남도 월트디즈니 주식 59주를 지난해 매수했다.

또 나승식 산업통산자원부 무역투자실장은 배우자가 지난해 적극적으로 주식에 투자해 주식 보유액이 약 1억원 늘었다. 나 실장의 배우자는 녹십자홀딩스와 한국파마, 에이비엘바이오 등 바이오주와 대성파인텍, 두산중공업 등 40개 넘는 종목을 지난해 매수했다.

김선민 광주 테크노파크 원장은 주가 급등으로 재산이 152억여원이나 증가했다. 그가 보유한 SK케미칼 주식은 지난해 코로나19 발생 이후 폭등했다. 2018년 5월 최초 매수 가격은 10만 1500원이었으며 한때 3만 9000원까지 떨어졌다가 급등했다. 김 원장은 언론을 통해 “미래 산업은 의료, 그중에서도 백신 주 전망이 밝다고 보고 연구 개발(R&D) 비중이 높은 SK케미칼 주식을 매수했다”며 “재산 신고 시점인 지난해 12월 말 기준과 비교해 현재 가격은 68% 수준으로 다시 떨어졌다”고 설명했다.

유대근 기자 dynamic@seoul.co.kr

![[씨줄날줄] 뉴욕증권거래소(NYSE)/전경하 논설위원](https://img.seoul.co.kr/img/upload/2021/03/14/SSI_20210314205031_V.jpg)

![[속보] 쿠팡, 뉴욕증시 상장 첫날 49.25달러 마감…공모가보다 41% 상승](https://img.seoul.co.kr/img/upload/2021/03/12/SSI_20210312061937_V.jpg)