TSMC 3분기 순이익 전년 동기 대비 54% 증가… 시장예상치 훨씬 상회

세계 최대 반도체 파운드리(반도체 위탁생산) 대만 TSMC의 3분기 실적이 시장 예상치를 크게 웃돌면서 인공지능(AI) 발 글로벌 하드웨어 시장의 거품론에 대한 시장의 우려를 불식시켰다. TSMC는 2024년 매출 성장 목표를 상향 조정했다.

엔비디아와 애플의 주요 반도체 위탁생산을 담당하는 TSMC는 올해 3분기 순이익이 3253억대만달러(약 13조 8220억원)을 기록했다고 밝혔다. 이는 전년 동기 대비 54% 늘어난 수치로, 로이터 LSEG 예상인 3002억 대만달러를 상회한 수치다. 이는 엔비디아, AMD, 애플, 퀄컴의 TSMC의 2나노 및 3나노 기술에 대한 강력한 수요를 반영한 결과라고 블룸버그 인텔리전스는 분석했다.

3분기 실적 호조와 강력한 성장세로 인해 TSMC의 올해 총매출은 20% 이상 상승할 것이라는 기존 예측치에서 크게 증가한 30% 증가할 것으로 예상된다. 이는 TSMC의 2024년 자본지출은 이전 예상과 비슷하게 300억 달러가 조금 넘을 것으로 예상된다.

TSMC는 생성형 AI 개발 붐의 가장 큰 수혜 기업 중 한 곳이다. 2022년 11월 30일 오픈AI의 챗GPT의 출시로 생성형 AI 붐이 일기 시작한 이후 TSMC의 주가는 두 배 이상 상승했다. TSMC의 시가총액은 이날 미국에서 잠시 1조 달러를 넘어섰다. TSMC 주가는 올해 70% 이상 급등했고, AI 개발에 필수적인 엔비디아 반도체의 판매 호조를 반영하는 결과다.

TSMC 경영진은 이날 어닝콜에서 자동차, 모바일, PC 시장의 예상보다 느린 회복세로 인해 공장 증설 계획을 재검토하겠다고 밝혔지만 여전히 AI 반도체 시장의 성장세가 유망하다고 밝혔다. 현재 TSMC는 생산 제조기지를 해외로 확장하는 방안을 추진하고 있는 것으로 보인다. 대만의 고위 관계자에 따르면 TSMC는 AI 반도체 시장에 초점을 맞춰 유럽에 더 많은 공장을 건설할 계획을 세우고 있다. 이는 일본, 애리조나, 독일에서 진행 중인 건설에 더해진 것이다.

불과 몇 달 전인 7월, TSMC는 2024년 매출 전망을 상향 조정하면서 애플, 마이크로소프트(MS)와 아마존 등의 AI 인프라 지출·투자에 대한 기대감을 키웠다. 특히, 애플의 AI에 대한 꾸준한 투자는 장기적으로 아이폰과 기타 기기의 판매를 촉진하는 데도 도움이 될 것으로 예상됐다.

최근, 메타나 구글 모회사 알파벳과 같은 실리콘밸리 빅테크 기업들이 진정한 킬러 AI 애플리케이션을 만들어내지 못한 상황에서 AI 반도체와 데이터센터에 계속 투자할 것인지에 대해 의문 역시, 계속 제기되던 상황이었다.

이외에도 데이터 센터의 과잉 용량과 중국의 거세지는 대만 침략 야욕, 미중패권경쟁 심화 등 지정학적 문제로 인해 일부 투자자들은 TSMC의 미래를 불안해했다. 블룸버그는 이번 주에 바이든 행정부 관리들이 엔비디아 및 기타 미국 기업의 첨단 AI 칩 판매를 국가별로 제한하는 방안을 논의했다고 보도했다.

또 투자자들은 전날 주요 반도체 장비업체인 네덜란드 ASML이 분석가들이 예상한 주문량의 절반에 불과한 수주를 보고한 뒤 이날 발표된 TSMC의 3분기 실적 발표에 예의주시해왔다.

TSMC는 이미 파운드리 분야에서 삼성, SK하이닉스 등의 매출을 앞질렀다.

![서프라이즈 실적도 안 먹힌다…투자 광풍에 역풍 맞은 AI[딥앤이지테크]](http://img.seoul.co.kr/img/upload/2024/09/13/SSC_20240913221317_V.jpg)

![AI ‘냉정과 열정 사이’…엔비디아는 ‘갓비디아’로 남을 수 있을까[딥앤이지테크]](http://img.seoul.co.kr/img/upload/2024/06/20/SSC_20240620190219_V.jpg)

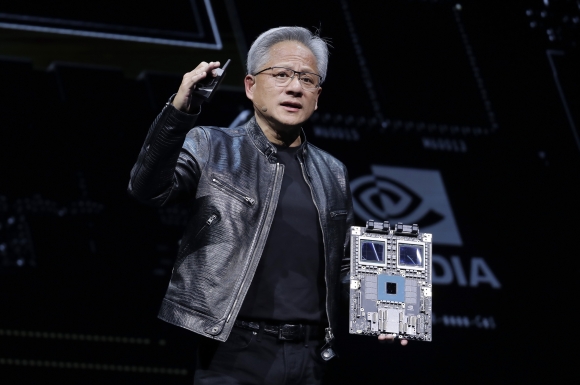

![“젠서너티! 지금은 황사장의 시대”...AI 반도체 무대의 록스타 젠슨 황 [딥앤이지테크]](http://img.seoul.co.kr/img/upload/2024/07/05/SSC_20240705230907_V.jpg)