“엑시트 코리아” 외국인 7천억 투자 철회…‘계엄 쇼크’ 금융업 강타

3일 비상계엄 사태 이후 국내 금융업종에 대한 외국인 투자자들의 대규모 투자 철회가 이어지고 있다. 금융이 다른 업종에 비해 정국 불안에 따른 부정적 영향을 상대적으로 더 크게 받을 것으로 보고 재빠르게 투자 자금을 회수하는 것이라는 해석이 나온다.

8일 연합인포맥스에 따르면 코스피 시장에서 외국인 투자자는 비상계엄 사태 직후인 지난 4일부터 6일까지 사흘간 총 1조 85억원을 순매도했다.

지난 4일 4071억원, 5일 3173억원, 6일 2841억원이었다.

특히 금융업종에 매도세가 집중됐다.

외국인 투자자의 금융업종 순매도는 지난 4일 2551억원, 5일 2786억원, 6일 1759억원 등으로 총 7096억원에 달했다.

올해 들어서 금융업종 순매도가 이틀 연속 2000억원을 넘어선 것은 이번이 처음이다.

이에 따라 외국인 투자자의 금융업종 지분율도 3일 37.19%에서 6일 36.12%로 1% 포인트 넘게 줄었다.

전체 21개 업종 가운데 외국인 지분율이 가장 큰 폭으로 빠졌다.

금융업 다음으로는 보험업(-0.60% 포인트), 철강·금속(-0.37% 포인트), 증권(-0.26% 포인트), 운수·창고(-0.22% 포인트), 통신업(-0.16% 포인트) 등이 뒤를 이었다.

보험업과 증권이 넓은 의미의 금융업에 포함된다는 점을 고려하면 외국계 자본의 금융업 투자 기피가 한층 더 두드러진다.

이 기간 코스피 시장의 외국인 지분율은 32.43%에서 32.38%로 0.05% 포인트 줄어드는 데 그쳤다.

시가총액 비중이 상대적으로 큰 제조업(+0.15% 포인트), 전기·전자(+0.22% 포인트) 등에서 외국인 지분율이 높아진 결과로 해석된다.

4대 금융지주의 외국인 지분율도 눈에 띄게 줄었다.

KB금융지주는 지난 3일 78.14%에서 6일 77.19%로, 신한금융지주는 61.09%에서 60.62%로, 하나금융지주는 68.29%에서 68.14%, 우리금융지주는 46.11%에서 45.84%로 예외 없이 비슷한 흐름을 보였다.

이들 회사 주가는 크게 떨어졌다.

외국인 지분율이 가장 큰 폭인 약 1% 포인트 감소한 KB금융은 사흘 동안 15.7% 하락했다. 신한금융은 -9.0%, 하나금융은 -7.9%, 우리금융은 -5.9% 등의 주가 하락률을 각각 기록했다.

외국인 지분율이 다른 업종의 주요 대기업보다 월등히 높은 국내 금융지주 특징을 고려할 때 외국인 이탈이 주가 급락세를 주도한 모양새가 됐다.

한 금융지주 관계자는 “환율 상승이나 금리 변동에 따라 보통주자본비울(CET1)이 하락하는 등 재무 상황이 악화하면 자사주 소각과 배당 확대 등 주주 환원이 후퇴할 수밖에 없다는 우려가 확산한 상황이다”라고 배경을 분석했다.

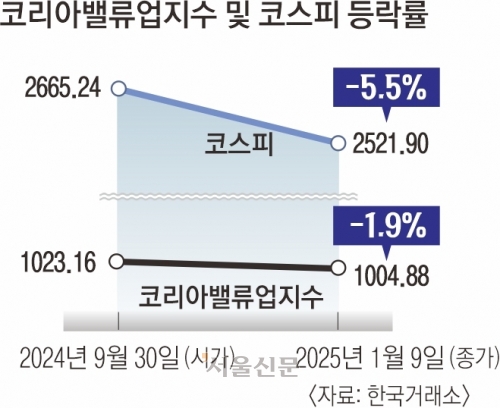

이어 “정부의 밸류업 프로그램이 향후 정치적 이유로 탄력을 받기 어려운 것 아니냐는 의구심도 고개를 들었다”고 덧붙였다.

다만, 외국인 투자자들의 금융업종 투매가 과도하다는 지적도 있다.

JP모건은 최근 보고서에서 “한국 금융주들의 단기적인 하락을 재진입 시점으로 판단한다”며 이번 주가 하락이 저가 매수 기회라고 분석했다.

다른 금융지주 관계자는 “비상계엄 사태로 인한 펀더멘털 영향을 지속해서 모니터링 중”이라며 “시장 불안이 지나친 수준으로 평가하고 있다”고 말했다.

![선거때마다 널뛰는 ‘테마주 거품’… 증시 밸류업 동력마저 삼킨다[경제의 창]](http://img.seoul.co.kr/img/upload/2024/04/15/SSC_20240415001123_V.jpg)