엔비디아 FY25 3분기 실적 발표 한국시간 21일 오전 7시…기대 넘을 수 있나

세계 최대 반도체 기업 엔비디아의 3분기 실적 발표에 전세계 투자자들의 눈이 쏠리고 있다. 전세계를 뒤흔든 인공지능(AI) 열풍이 계속 될 것인지, 미국 경제가 계속 안정적으로 유지될 수 있는지를 가늠해볼 수 있는 지표라는 지적도 나온다.

20일(현지시간) 미국 증권거래시장 본시장(09:30~16:00) 거래 마감 후인 한국시간 21일 오전 7시쯤 엔비디아의 2025 회계연도 기준 3분기(2024년 8~10월) 실적이 발표된다.

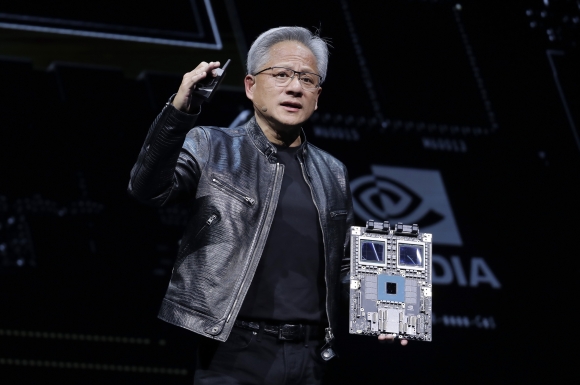

월스트리트저널(WSJ)은 이날 “투자자들이 주가가 10% 이상 상승하면 지불되는 옵션 계약을 싹쓸이하고 있다”고 보도했다. 엔비디아 주가는 지난해 3배 이상 오른 뒤 올해 현재까지 2배 올랐다. 그 이유는 엔비디아가 제조하는 그래픽처리장치(GPU)가 2022년 11월 30일 출시한 생성형 인공지능(AI) 붐을 일으킨 챗GPT 등 AI시스템 구축에 필수적이기 때문이다.

WSJ는 Cboe Global Markets 데이터를 인용해 최근 가장 활발하게 거래된 엔비디아 옵션 계약은 엔비디아 주가가 155달러와 162.50달러로 오를 때를 가정한 콜옵션 계약이었다고 전했다. 엔비디아 주가는 장전 거래에서 147달러로 거래되고 있다. 콜옵션은 정해진 날짜까지 특정 가격으로 주식을 매수할 수 있는 권리를 제공한다. 다만, 엔비디아는 전날 4.9% 상승한 뒤 장전 거래에서 안정을 유지하고 있다.

엔비디아 주가는 향후 12개월 동안의 예상 수익의 약 36배(PER)로 거래되고 있고, 2023년 초에는 약 34배였다. 올해 엔비디아의 옵션 계약은 약 5040억 달러가 거래됐다. 이는 애플, 아마존, 알파벳, AMD, 메타 등의 옵션 거래 계약을 합한 금액보다 많은 수준이다.

팩트셋(FactSet)은 월가 애널리스트들의 분석을 종합해 엔비디아의 올해 3분기 매출을 약 330억 달러, 순이익은 174억 달러로 지난해보다 각각 181억 달러와 92억 달러 늘 것으로 예상했다. 2014년 이후 엔비디아의 실적 발표 이후 주가는 대개 올랐지만, 변동성이 컸다. 다우존스 마켓 데이터에서 제공하는 최근 기록을 살펴보면 실적 발표 다음 날 엔비디아 주가는 평균 3.75% 상승했다. 총 43번의 분기 실적 발표 가운데 27번 주가가 올랐다.

특히, 2016년 11월 당해 3분기 실적 발표 이후 30%로 가장 큰 상승폭을 보였고, 가장 큰 손실은 19%로 2018년 11월에 발생했다. 통상 실적 발표를 앞두고 거래량이 감소하고 변동폭이 줄어드는 등 더 차분한 모습을 보인다. 엔비디아 주가는 실적 발표 전 평균 0.3% 하락하여 절반 이상 하락했다. 가장 큰 변동폭은 약 5%의 상승 또는 하락을 겪었다.

최근 엔비디아는 AI 붐이 꺼질 것이라는 비관적 전망에 힘 입어 급락한 적도 있다. 또한, 이번 3분기 실적 발표가 오랫동안 미국 주식 시장에서 1위를 차지해온 애플을 제치고 시가총액을 넘을 만큼 가치 있는 기업인가를 평가할 수 있는 시험대가 될 것이라는 지적이 나오고 있다.

빈센트 모르티에 아문디 최고투자책임자(CIO)는 블룸버그통신 인터뷰에서 “엔비디아의 시장 점유율과 마진을 그대로 유지할 수 있는 경우에만 3.5조 달러의 시가총액이 정당화될 수 있다”고 경고했다. 특히, 엔비디아는 지난 8월의 2분기 실적 발표 이후 주가가 6.4% 급락했다. 실적 발표 결과는 기대치를 뛰어넘었지만 이전 분기보다 매출 증대 규모가 작았다는 이유에서다.

뱅크 오브 아메리카는 엔비디아가 지난 1년간 S&P500지수 상승률의 거의 20%의 비중을 차지했고 올 3분기 S&P500기업들의 주당순이익(EPS) 성장폭의 거의 25%를 차지할 것으로 전망했다. 엔비디아의 실적이 증시 전체에 미치는 파급효과는 그만큼 막대하다.

![“너도 시총 1위? 야, 나두!” 각자의 길 걷는 ‘시총 1위들’ [서울 이테원]](http://img.seoul.co.kr/img/upload/2024/11/22/SSC_20241122180306_V.png)

![[재테크+] “어쩌다 그랬대?” 3분기 펄펄 난 엔비디아 주가 떨어진 이유](http://img.seoul.co.kr/img/upload/2024/02/15/SSC_20240215093156_V.jpg)

![트럼프가 날린 ‘强달러 펀치’… 예측불허 행보가 몸값 높였다 [딥 인사이트]](http://img.seoul.co.kr/img/upload/2024/11/21/SSC_20241121025422_V.png)

![[재테크+] “지금 미국 주식 사면 10% 더 뛸걸?”…월가의 핑크빛 전망](http://img.seoul.co.kr/img/upload/2024/11/19/SSC_20241119152832_V.jpg)

![[사설] ‘트럼프 스톰’에 질린 경제… ‘李 판결’ 싸움에 올인한 정치](http://img.seoul.co.kr/img/upload/2024/11/18/SSC_20241118194757_V.jpg)

![“美 보편관세 실현 미지수… 韓기술력 우위 분야 수출 육성해야”[트럼프 시대 한국경제 답을 묻다]](http://img.seoul.co.kr/img/upload/2024/11/18/SSC_20241118174720_V.jpg)