수도권 외곽 상승은 서울 누른 ‘풍선 효과’

서울 아파트 매매 가격 상승폭이 5주만에 둔화한 반면 전국은 오름세를 키웠다. 또 수도권도 3주째 같은 상승 폭을 유지하고 있어 그 배경에 관심이 쏠린다.

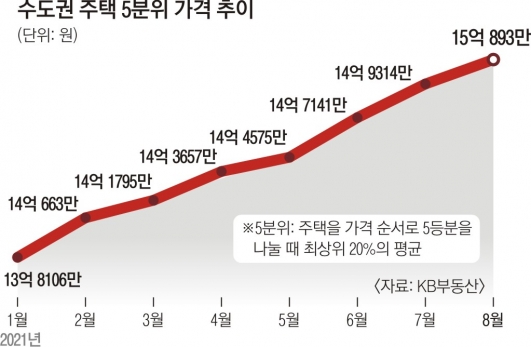

6일 한국부동산원이 발표한 주간 아파트가격 동향에 따르면 지난주(8월30일 기준) 서울 아파트 매매 가격은 0.21% 올라다. 전주의 0.22%보다 상승율이 둔화되면서 5주 만에 상승폭을 줄였다. 반면 전국은 0.30%에서 0.31%로 상승률을 확대했다. 전국은 내리 4주째 0.3% 이상의 상승률을 유지하고 있다. 전국 상승폭이 이렇게 커진 것은 부동산원이 2012년 7월 관련 통계를 내기 시작한 이후 처음이다. 수도권 역시 3주째 0.40%의 상승률을 이어갔다.

이에 대해 정부의 사전청약 물량 확대와 금리인상, 주택담보대출 규제 등이 쏟아지면서 숨고르기에 들어간 모습이다. 서울 아파트 매수의 관망세에 유동자금의 수도권 외곽과 지방 유입으로 인한 ‘풍선효과라는 설명도 나온다.

서울의 상승폭 둔화는 기준금리 인상과 금융당국의 대출규제 강화가 영향이 컸다. 부동산원 관계자는 “규제 완화 기대감으로 재건축과 인기 단지 위주로 올랐으나, 시중은행 대출 중단과 금리 인상 등 영향으로 일부 관망세를 보이며 상승세가 소폭 둔화했다”고 설명했다.

대신 금융대출과 투기규제가 강한 서울을 대신해 유동자금이 수도권 외곽과 지방으로 유입된 정황도 포착된다. 서울 상승세가 주춤한 사이 수도권광역급행철도(GTX) 호재와 중저가 아파트가 많은 지역을 중심으로 인천(0.41%→0.43%)과 경기(0.50%→0.51%)로 모두 상승 폭을 키웠다.

특히 경기지역에선 오산시(0.8%), 시흥시(0.72%), 평택시(0.68%), 의왕시(0.67%), 화성시(0.67%) 등이 크게 올랐고, 지방은 제주가 0.51%로 크게 오른 가운데 대전(0.34%), 울산(0.3%), 부산(0.25%), 광주(0.24%) 등 주요 광역시가 모두 상승했다.

이와 관련해 송승현 도시와경제 대표는 “정부가 서울과 수도권의 공급정책을 연이어 내놓고, 대출규제를 강화해 금융부담을 높여 서울집값이 관망세로 돌아선 상황”이라면서도 “다만 동시에 인천, 경기의 중저가 아파트와 지방 집값의 상승세가 강화됐다는 것은 자칫 풍선효과의 재현을 불러올 수 있다”고 분석했다.

함영진 직방 빅데이터랩장도 “서울 집값이 오를 만큼 올랐고 추격매수로 따라올 민간대출이 막히자, 여력이 있는 지방과 수도권 외곽으로 유동자금이 이동하는 양상”이라면서 “지난주 서울과 수도권 아파트 매매수급지수가 모두 전주대비 상승해 관망세는 언제든 상승장으로 전환될 가능성이 크다”고 분석했다.

반면 여경희 부동산114 수석연구원은 당분간 집값상승의 흐름은 여전할 것이라면서도 “정부가 제3차 신규 공공택지 추진계획, 소규모 주택정비 관리지역 2차 후보지 공모 등을 연이어 발표하고 서울시도 공공기획을 통한 민간재개발 첫 후보지 공모를 하겠다고 밝히는 등 주택공급에 박차를 가하고, 대출 조이기, 금리 인상이 맞물리면서 향후 매수심리 위축엔 영향을 끼칠 것으로 보인다”고 예상했다.

![[시론] 가계부채 쌍끌이 정책과 재정정책/우석진 명지대 경제학과 교수](http://img.seoul.co.kr/img/upload/2021/09/06/SSI_20210906210725_V.jpg)