그날 이후 시총 144조 날아갔다

코스피 2.78% 빠져 2400선 붕괴환율 1440원 근접… 25개월來 최고개미 1.2조 ‘패닉셀’… 하방 저지선 ‘캄캄’정부, 50조 규모 펀드로 시장안정화 총력

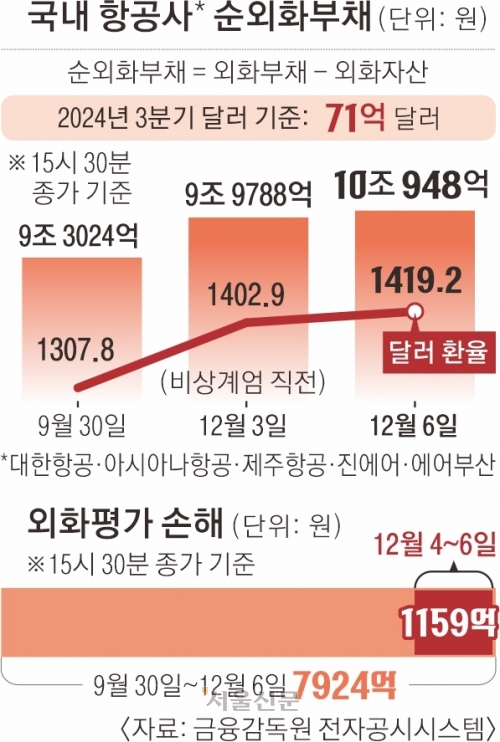

대통령 탄핵 정국에 대한 불확실성으로 9일 국내 주식시장에선 공포에 질린 개미투자자들이 1조 2000억원가량을 투매했다. 그 결과 코스피와 코스닥지수가 나란히 연저점을 갈아치웠다. 원달러 환율은 2년 1개월 만에 1440원에 근접했는데, 1500원을 뚫고 올라갈 수 있다는 전망까지 나온다.

이날 코스피는 전 거래일보다 2.78% 급락한 2360.58에 마감해 2400선이 깨졌다. 종가 기준 지난해 11월 2일(2343 .12) 이후 1년 1개월 만에 최저치다. 코스닥지수는 전 거래일보다 5.19% 떨어진 627.01로 마감해 낙폭이 더 컸다. 코로나19 여파가 한창이던 2020년 4월 이후 4년 7개월 만에 가장 낮은 수준이다.

특히 개인의 ‘패닉 셀’(공포 매도)이 지수 하락을 이끌었다. 이날 개인은 유가증권시장(코스피)에서 8910억원 순매도했다. 반면 외국인은 1049억원, 기관이 6916억원 순매수하며 물량을 받아냈다. 코스닥 시장에선 개인이 3113억원 순매도했고, 외국인과 기관이 각각 2064억원, 1002억원어치를 사들였다. 코스피·코스닥 시장에서 개인이 팔아치운 금액은 1조 2023억원에 달한다. 비상계엄이 해제된 지난 4일까지만 해도 외국인 매도세를 개인이 받아냈지만, 이후 정치적 불확실성이 커지자 개인들의 국내 시장 엑소더스가 이어지는 것으로 풀이된다. 비상계엄 사태가 있기 전인 지난 3일과 비교하면 4거래일 동안 코스피·코스닥 시장의 시가총액은 144조 3394억원 증발했다.

국내 증시가 시계 제로에 빠지며 증권가에선 코스피 하방 지지선을 장담할 수 없다는 전망도 나온다. 비상계엄 상황은 6시간 만에 해소됐지만, 탄핵 국면은 언제 종료될지 불확실하다는 이유에서다. 이경민 대신증권 연구원은 “코스피가 2300선대 초중반, 또는 그 이하로 언더슈팅(단기 급락)이 전개될 수 있다”며 “대외 변수보다 국내 정치적 리스크 진정 혹은 해소 여부가 단기 코스피 등락의 결정 변수가 될 것”이라고 봤다.

투자처를 잃은 뭉칫돈은 일단 대기성 자금으로 쌓이는 모습이다. KB국민·신한·하나·우리·NH농협은행 등 5대 시중은행의 요구불예금(MMDA 포함) 잔액은 지난 6일 기준 612조 4099억원으로 지난 3일(600조 2615억원)과 비교해 12조 1484억원 증가했다. 황승택 하나증권 리서치센터장은 “시장에 돈이 모자라지는 않는 것으로 보인다. 상황이 좋아지면 저점 매수는 얼마든지 들어올 수 있다”고 했다.

정부도 50조원 규모의 펀드를 준비하는 등 시장 안정에 총력을 기울이고 있다. 최상목 부총리 겸 기획재정부 장관은 이날 거시경제·금융현안간담회(F4 회의)를 열고 “증시안정펀드(증안펀드) 등 기타 시장 안정 조치가 언제든 즉시 가동될 수 있도록 준비하고 있다”며 “가용한 모든 시장 안정 조치들이 즉각 시행될 수 있도록 만전을 다하겠다”고 했다.

증안펀드와 채권시장안정펀드는 각각 10조원, 40조원 규모로 준비됐다. 밸류업(기업가치 제고) 펀드도 300억원이 투입됐고 이번 주 700억원, 다음주 300억원을 순차 집행할 예정이다. F4 회의에는 최 부총리와 이창용 한국은행 총재, 김병환 금융위원장, 이복현 금융감독원장이 참석했다. 이 외에도 김 위원장은 정부서울청사에서 5대 금융지주회장과 금융권 협회장들이 참석한 금융상황 점검회의를 열어 “외국계 금융사·투자자 등 해외 네트워크를 활용해 각 지주사의 안정성은 물론 우리 금융시스템의 회복력에 대해서도 적극 소통해 주시기를 부탁드린다”고 당부했다.

![[사설] 여야정, 치솟은 경제불안 해소에는 뜻 모아야](https://img.seoul.co.kr/img/upload/2024/12/13/SSC_20241213235620_V.jpg)

![[세종로의 아침] ‘계엄 폭탄’ 맞고 나락 향하는 한국 경제](https://img.seoul.co.kr/img/upload/2024/12/13/SSC_20241213022133_V.png)

![[사설] 巨野, 민생 경제 고통에도 ‘예산’이 거래 대상인가](https://img.seoul.co.kr/img/upload/2024/12/09/SSC_20241209202252_V.jpg)

![[씨줄날줄] 비상계엄과 증안·채안펀드](https://img.seoul.co.kr/img/upload/2024/12/05/SSC_20241205011536_V.jpg)

![[데스크 시각] ‘느닷없는 계엄’의 후과](https://img.seoul.co.kr/img/upload/2024/08/15/SSC_20240815020952_V.png)

![[사설] 계엄發 경제혼란, 신속 대응으로 ‘코리아 리스크’ 확산 막아야](https://img.seoul.co.kr/img/upload/2024/12/05/SSC_20241205011532_V.jpg)