독일·프랑스·영국 증시 시총 넘어선 엔비디아…변동성 확대로 ‘MS’에 1위 자리 내 줘

인공지능(AI) 대장주인 반도체 기업 엔비디아가 지난 18일(현지시간) 미 증시 시가총액 1위에 등극하면서 독일과 프랑스, 영국 등 각국 증권시장의 전체 시가총액을 넘어섰던 것으로 나타났다. 다만 전날 변동성이 확대되며 마이크로소프트(MS)에 시총 1위 자리를 다시 내줬으며 국내 주요 반도체주도 하락세를 보이고 있다.20일(현지시간) 미 CNBC 방송에 따르면 지난 18일 엔비디아 주가는 역대 최고치를 경신하면서 시총이 3조 3350억 달러(약 4642조원)에 달해 MS를 제치고 시총 1위에 올랐다. 이는 달러화 기준으로 독일과 프랑스, 영국 등 각국 증시의 시총도 넘어선 수치다. 도이체방크는 엔비디아 가치보다 큰 개별국가 주식시장은 미국과 중국, 일본, 인도밖에 없다고 전했다.

월가 애널리스트들은 장기적인 AI 투자의 잠재력을 감안할 때 엔비디아가 향후 지속해서 성장할 것으로 예상하나, 소수 테크(기술)기업에 투자가 집중되는 것에 대한 우려도 커지고 있는 상황이다.

‘네 마녀의 날’ 앞두고 3.54% 하락한 엔비디아

전날 뉴욕증시에서 엔비디아 주가는 전장보다 3.54% 내린 130.78달러에 마감했다. 종가 기준 시총은 3조 2170억달러로, MS(3조 3013억달러)보다 낮아졌으며, MS 주가 역시 0.14% 내렸고, 애플 주가는 2.15% 하락했다. 블룸버그 통신은 뉴욕증시에서 주가지수 선물과 옵션, 개별 주식 선물 옵션의 파생 상품 만기일이 겹치는 ‘세 마녀의 날’(21일)을 하루 앞두고 시장의 변동성이 확대된 것으로 보인다고 전했다.

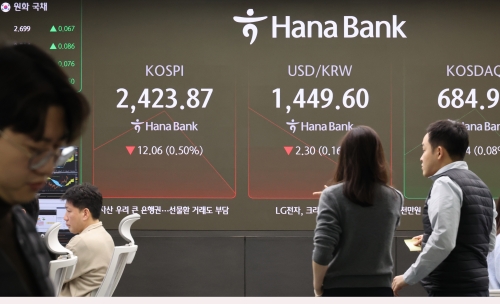

미국 기술주 약세 등의 영향으로 코스피는 21일 4거래일 만에 반락해 2800선을 하루 만에 내줬다. 지수는 전장보다 12.76포인트(0.45%) 내린 2794.87로 출발해 한 때 1%까지 낙폭을 키웠다. 시가총액 상위 종목 중 삼성전자(-1.72%), SK하이닉스(-1.47%) 등이 특히 약세를 보이고 있다.

서울 외환시장에서 달러 대비 원화 환율은 전날보다 7.3원 오른 1392.0원에 거래를 시작했다. 장중 기획재정부와 한국은행 등 외환당국이 국민연금공단과 올해 말까지 외환스와프 거래 한도를 기존 350억달러에서 500억달러로 150억달러 증액하기로 합의했다고 밝힌 가운데 환율은 소폭 하락 전환한 상태다.

김석환 미래에셋증권 연구원은 “뉴욕증시에서 엔비디아를 중심으로 한 반도체 업종의 약세가 주가지수에 부담을 준 가운데 국내 증시에서 반도체 차익실현과 환율 영향에 주목해야 한다”고 설명했다.

SK하이닉스 목표주가 30만원·삼성전자 12만원

다만 SK하이닉스의 목표주가를 30만원으로 제시한 보고서가 처음 나왔다. 해외 투자은행(IB)에서 SK하이닉스 목표주가를 30만원대로 제시한 적 있지만 국내 증권사 중에서는 처음이다.

DB금융투자은 이날 SK하이닉스의 목표주가를 종전 21만 5000원에서 30만원으로 상향 조정했다. 서승연 DB금융투자 연구원은 보고서에서 SK하이닉스가 올 2분기 실적도 시장 전망치를 상회할 것으로 전망했다. 그러면서 올해와 내년 영업이익을 각각 25조원, 35조원을 달성할 것으로 예상했다. 종전 전망치였던 21조원·23조원과 비교하면 눈높이를 크게 올린 셈이다.

KB증권은 삼성전자에 대한 하반기 실적 개선 기대를 근거로 투자의견 ‘매수’, 목표주가 ‘12만원’을 유지했다. 김동원 KB증권 연구원은 “삼성전자의 2분기 영업이익은 전 분기 대비 23% 증가한 8조 1000억원으로 컨센서스(시장 평균 전망치)에 부합할 것”이라며 “반도체(DS) 영업이익이 D램, 낸드 평균판매단가(ASP) 상승으로 전 분기 대비 2.3배 증가한 4조 4000억원을 기록할 것”이라고 설명했다.

![[속보] 원/달러 환율 15.2원 오른 1418.1원…코스피 1.97% 하락 출발](http://img.seoul.co.kr/img/upload/2024/12/04/SSC_20241204091005_V.jpg)

![70년 빗장 푼 외환 夜시장… 금융선진국 ‘쩐의 한 수’ 될까 [경제의 창]](http://img.seoul.co.kr/img/upload/2024/07/03/SSC_20240703180036_V.jpg)

![[속보] 환율급등에 당국 구두개입…“외환수급에 각별한 경계심”](http://img.seoul.co.kr/img/upload/2024/04/16/SSC_20240416150638_V.jpg)