광주은행 vs 시중은행…광주시 차기 시금고 쟁탈전 ‘시동’

8조원대의 자금을 운용할 수 있는 광주시 시금고를 운영권을 놓고 광주은행과 시중은행간 쟁탈전이 시작됐다.

강주시는 오는 12월 31일자로 시금고약정 기간이 만료됨에 따라 차기(2025~2028년) 시금고 선정을 위해 26일 신청 공고에 이어 다음달 3일 금융기관을 대상으로 설명회를 개최한다고 밝혔다.

금고 신청은 광주지역에 본점 또는 지점을 둔 금융기관이 할 수 있다. 1금고의 경우 은행법에 따른 은행 그리고 2금고는 1금고 신청 가능 은행과 지역농협·신협·새마을금고 등 제2금융기관이 신청할 수 있다.

참여를 희망하는 금융기관은 9월 23일과 24일 신청서와 제안서를 광주시 세정과에 직접 접수해야 한다. 광주시는 제안서 접수 후 10월 중 금고지정 심의위원회 심의를 거쳐 금고를 지정하고, 11월 금고 약정을 체결할 계획이다.

금고 선정 방식은 1·2금고 구분없이 일괄신청 받아 1·2순위를 금고로 선정하는 기존의 통합공모 방식이 폐기됐다. 이번 금고 선정에는 1·2금고를 구분해 각각 신청받고, 금고별 선순위 은행을 금고로 선정하는 ‘분리공모’ 방식이 적용된다.

차기 금고로 선정되면 1금고는 10개 일반회계와 특별회계 및 1개 기금, 2금고는 4개 특별회계와 18개 기금의 자금을 관리하게 된다.

금고 심의는 금융기관의 대내외적 신용도와 재무구조의 안정성(27점), 광주시 대출 및 예금 금리(20점), 시민이용 편의성(24점), 금고관리 능력(22점), 지역사회 기여 및 광주시와 협력사업(7점) 등 5개 분야를 평가한다.

광주시는 지난 7월 1일 시금고지정조례 개정을 통해 금융기관의 지역 자금공급, 중소기업·소상공인 및 서민 대출 지원 등 ‘지역재투자’와 금융기관의 ‘안전성 지표’를 금고 평가 항목에 반영했다.

현재 광주시 1금고는 광주은행, 2금고는 국민은행이 맡고 있다. 올해 광주시 예산은 일반회계 6조3975억원, 특별회계 1조3793억원, 기금 4332억원 등 총 8조2100억원 규모다.

지자체 금고 사업은 수익성보다는 막대한 자금을 저리로 확보·운영할 수 있다는 점과 함께 지자체 정책사업 참여 등을 통해 지역 전반에 사업을 확장할 수 있는 기반이 된다는 점에서 선호되어 왔다.

광주에서는 그동안 광주시 1금고는 광주은행이, 2금고는 시중은행인 국민은행이 주로 맡아왔다. 특히 광주은행은 광주·전남에 기반을 둔 지역은행이라는 점이 감안돼 지난 1969년 이후 55년간 1금고 자리를 놓치지 않고 지켜왔다.

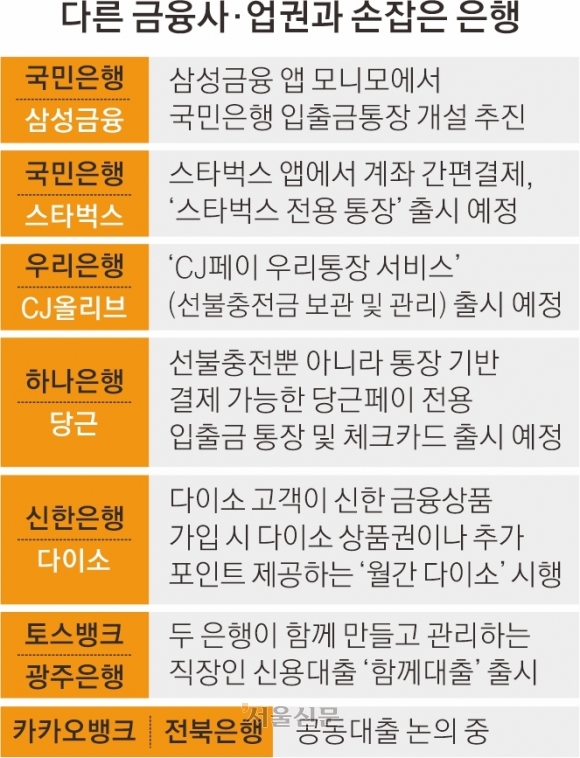

그러나 이번 시금고 선정에서는 어느 때보다도 시중은행의 강한 도전이 예상되고 있다. 현재 2금고를 맡은 국민은행을 비롯해 농협, 신한은행, 하나은행 등 자본력을 갖춘 주요 시중은행이 광주시 금고에 관심을 보이는 것으로 알려졌다.