절대 권력에 맞서며 ‘한강의 기적’ 이끈 설계자들

1950년대에서 1980년대까지 고도성장기의 한국은 격동의 시절이자 뜨거운 관치 경제의 시대였다. 전쟁의 폐허 속 지긋지긋한 가난을 딛고 한국은 거대 제조업 국가로 변모했다. 세계인들은 한국의 경이로운 변화를 ‘한강의 기적’이라고 찬사를 보냈다.

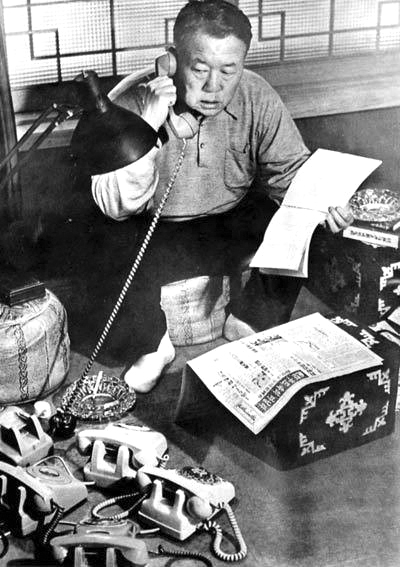

반세기 전 움튼 한국 경제의 혁명적 체질 변화 뒤에는 탁월한 설계자들이 있었다. 절대 권력자였던 박정희 전 대통령과 마찰을 빚으면서도 불도저처럼 정책을 실행한 경제 관료들이다. 이들은 한국 경제의 재건→도약→질주→전환 시대를 풍미한 선도자였다.한국경제사 연구에 저명한 홍제환 통일연구원 연구위원이 쓴 ‘경제 관료의 시대’는 우리가 성취한 경제 발전에 강렬한 자취를 남긴 13인의 활약상을 복기한 전기적 초상이다.

그간 설문조사에서 최고의 경제 관료로 꼽혔던 남덕우(1924~2019) 전 총리는 학계에 있을 때 박정희 정부의 경제 정책에 쓴소리를 잘했다. 박 대통령은 1969년 10월 그를 재무부 장관으로 임명하면서 “그동안 정부가 하는 일에 비판을 많이 하던데 이제 맛 좀 봐”라고 뼈 있는 농담을 던졌다.국내 서강학파 태두로 재무부 장관, 경제부총리 겸 경제기획원 장관, 국무총리를 역임한 그의 전성기는 경제부총리 시절이다. 그가 맞닥트린 한국 경제는 저성장, 고물가, 국제수지 악화의 삼중고에 처해 있었다. 성장론자인 그는 중화학공업 계획의 실행 자금을 마련하기 위해 국민투자기금을 고안했고, 중동 진출을 돌파구 삼아 1973년 제1차 오일쇼크 이후 한 자릿수에 머문 경제성장률을 다시 10%대로 끌어 올렸다. 저자는 남 전 총리를 ‘1970년대 한국 경제의 뛰어난 관리자’로 평가한다.지금까지도 최연소 기록인 39세 장관 신현확(1920~2007) 전 총리는 서슬 퍼런 박정희 시대의 성장우선주의에 제동을 건 인물이다. 그는 시대의 변화를 감지했다. 보건사회부 장관으로 국내 의료보험제도를 처음 도입했고 경제부총리가 된 후 성장이 아닌 안정, 규제보다는 자율과 경쟁 촉진, 개방으로 경제 기조를 바꾸는 데 총대를 멨다.

박 전 대통령이 “요즘 공무원 중 우리나라가 수출을 줄여야 한다는 정신 나간 소리를 하는 사람이 있다”며 신현확과 경제기획원을 향해 날 선 비판을 대놓고 할 때도 정책 기조를 굽히지 않았다. 저자는 신현확이 남긴 인상적 장면으로 농가주택 개량사업 규모를 확대하라는 박 전 대통령의 지시를 면전에서 거부한 그의 소신과 두둑한 배짱을 꼽는다.책은 1960년대 경제기획원(옛 기획재정부) 전성시대를 연 장기영(1916~1977) 전 부총리, 경부고속도로를 건설하고 포항제철을 설립한 김학렬(1923~1972) 전 부총리, 1983년 북한이 자행한 아웅산 폭탄테러로 순직한 김재익(1938~1983) 전 경제수석 등 걸출한 관료들의 이야기를 펼친다. 전두환이 “경제는 당신이 대통령이야”라고 했던 김 전 수석은 경제자유화, 공정거래제, 금융실명제 등 시대를 앞서 나간 정책의 선구자로 환기된다.

책은 13명의 역사적 경제 관료 중 9명이 장관을 역임했고, 평균 연령이 44.7세였다고 짚는다. 청년의 패기를 가진 경제 수장들은 각자의 스타일로 한국 경제를 설계하고 변화를 주도했다. 대통령은 그들에게 재량권을 줬고, 미숙하고 취약한 관치 경제 시스템은 스타 관료들의 출현을 목말라했다. 저자는 걸출했던 그들이 살아 돌아온다고 한들 시장이 주도하고 경제 규모가 과거에 비할 수 없이 커진 오늘날 한국 경제의 복합적인 문제를 풀어내기는 쉽지 않을 것이라고 본다.

저자는 “한강의 기적은 박 전 대통령의 최대 치적으로 평가받지만 결코 대통령 혼자 만들어 낼 수 있는 성과가 아니었다”며 “하지만 경제 관료들의 역할은 역사적으로 간과되거나 과소평가되어 왔다”고 아쉬워한다.

![미국발 ‘S공포’… 韓경제 찬물 끼얹나 [뉴스 분석]](http://img.seoul.co.kr/img/upload/2024/04/28/SSC_20240428184955_V.jpg)

![[열린세상] 국제 정세 ‘특수’가 김정은 체제에 만든 ‘함정’](http://img.seoul.co.kr/img/upload/2024/01/03/SSC_20240103021501_V.jpg)