금융권 vs 핀테크 한판 승부…‘내 손안의 금융비서’ 마이데이터 1일 시범서비스

‘내 손안의 금융비서’로 불리는 마이데이터 시범 서비스가 1일부터 시행되는 가운데 은행·증권사·카드사 등 기존 금융회사들과 빅테크와 핀테크가 고객 확보를 놓고 치열한 경쟁을 벌일 것으로 전망된다.

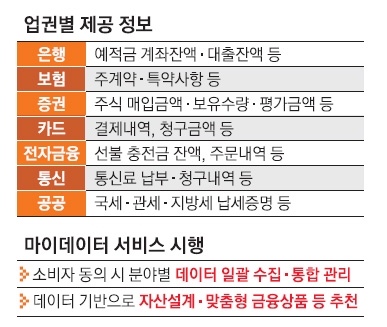

마이데이터는 소비자가 동의하면 은행·카드·보험·증권·전자금융 등에 흩어진 금융 관련 정보를 한 사업자가 모아서 자산설계나 상품 추천을 할 수 있는 서비스다. 예컨대 소비자의 카드결제내역 등을 분석해 특정 분야 지출 비중이 높다면 이를 알려주고, 예적금·주식·보험 등 자산 포트폴리오를 분석해 부족한 분야를 알려주면서 상품을 추천해주는 식이다.

30일 금융위원회에 따르면 마이데이터 사업권 허가를 취득한 곳은 신한·KB국민·하나·우리·NH농협 등 5대 시중은행, 증권사, 보험사, 카드사, 카카오페이·네이버파이낸셜 등 빅테크, 뱅크샐러드·핀다 등 핀테크까지 모두 52곳에 달한다. 이들 가운데 시범 서비스에 참여하는 곳은 17곳이고, 다음달 중으로 20곳이 추가로 참여한다. 여기에 내년 상반기 중으로 16곳이 참여하고, 예비 허가를 받은 10곳은 내년 하반기쯤 참여할 예정이다.

마이데이터 서비스를 통해 소비자는 스마트폰이나 PC를 통해 자신의 정보를 관리하고, 자산 포트폴리오나 지출 내역 등을 한눈에 볼 수 있다. 금융사 입장에서는 각종 데이터를 통해 소비자 개인의 특성을 파악할 수 있고, 이를 바탕으로 금융상품 추천 등 다양한 서비스를 제공해 소비자를 자신들의 플랫폼에 머물게 할 수 있다는 장점이 있다.

가입자 모집 경쟁이 치열해지다 보니 국민은행과 우리은행은 사전 예약 이벤트로 자동차를 경품으로 걸었다가 금융당국의 ‘과열 경쟁’ 경고를 받고 이를 철회하기도 했다. 시중은행 관계자는 “고객의 금융정보를 통합관리할 수 있으면 자산 관리 등 다양한 서비스를 제공할 수 있고, 다른 플랫폼에 종속되지 않아도 고객을 잡아둘 수 있는 길이 열린다”고 말했다.

하지만 은행·증권사 등 기존의 금융사는 강력한 플랫폼을 보유한 빅테크·핀테크와 경쟁이 불가피하다. 시장을 송두리째 빅테크·핀테크에게 내어줄 수도 있다는 얘기다. 실제로 은행들이 준비하고 있는 마이데이터 서비스는 자산 관리 위주로 구성돼 있다. 반면 빅테크는 뛰어난 접근성과 사용자 편의성이라는 무기로 새로운 금융 서비스를 시도할 수 있다. 상대적으로 규모가 작은 핀테크도 기술력을 바탕으로 기존 금융사와는 다른 서비스를 들고 나올 것으로 전망된다.

마이데이터 서비스는 소비자 동의가 전제되어야 한다는 점에서 이용률이 높지 않아 ‘찻잔 속의 태풍’에 그칠 것이라는 관측도 나온다. 금융권 관계자는 “모든 금융사가 사활을 걸고 마이데이터 서비스에 나서고 있지만, 실제로 각종 서비스가 보편적으로 시행되려면 시간이 걸릴 것”이라며 “개인정보 노출에 대한 거부감이나 서비스 이용 필요성이 없다고 느끼는 소비자가 생각보다 많을 수도 있다고 본다”고 말했다.