김지향 서울시의원 “자영업·소상공인, 영업자금 막히고…정책자금 과대광고·피싱 시달려”

보증대출, 만기연장 등 영업자금 확보에 어려움을 겪는 자영업·소상공인들의 실태가 신용보증 실적 축소, 부실발생 비율 증가, 자영업·소상공인 감소로 이어지고 있다.

김지향 서울시의원(국민의힘·영등포4)이 지난 정례회 기간 서울신용보증재단으로부터 제출받은 지난 5년간 보증실적 자료를 분석한 결과, 자영업·소상공인에 닥친 위기가 코로나19 때보다 훨씬 심각한 것으로 나타났다. 자영업자와 소상공인에 대한 적극적인 지원대책이 절실함을 보여준다.때맞춰 불법 사금융과 정부의 정책자금으로 속이는 피싱·과대광고도 활개를 치고 있다. 스미싱 문자메시지, 메신저피싱 등의 지능범죄가 날로 첨단화하고 있으나 관계기관의 대책은 미흡한 형편이다. 이로 인한 피해까지 늘어 자영업·소상공인들은 때아닌 이중고에 시달리고 있다.

코로나19 이후 서울지역 소상공인들이 서울신용보증재단에 신청한 보증상담 건수는 해마다 크게 줄고 있다. 그러나 기본적인 신청요건에도 미흡, 초기 상담에서 반려되는 비율이 급격히 높아지고 있다. 그나마 대출까지 이어진 경우에도 부실비율은 코로나19 시기 수준으로 대폭 증가하고 있는 형편이다이 같은 배경에는 신용보증·대출로 이어지는 금융상품 접근성을 떨어뜨리는 3高 (고금리, 고물가, 고환율) 현상이 있다. 이에 따라 매출부진, 금융비용 증가 등 경영환경이 악화하면서 원리금상환 부담, 연체발생 등 부실우려도 점차 증가하고 있다.

서울시와 통계청 자료에 따르면 영업환경 악화에 따라 자영업·소상공인의 수도 점차 줄어들고 있다. 코로나 이후 창업보다는 폐업 증가가 더욱 크다. 특히, 외식업 분야의 위축이 눈에 띄게 드러난다.

부실 위기에 몰린 자영업·소상공인들이 불법 사금융에 쉽게 노출되고 있어 관계기관의 우려도 커지고 있다.서울신용보증재단은 소비자 경보 주의 보도자료(금융감독원) 공유 및 각 영업점 내 피싱 주의 안내문, 홍보물 비치, 현장 체크리스트 운영 등의 조치를 실시하고는 있으나 예방 캠페인 등의 광고비 지출은 턱없이 부족한 형편이다.

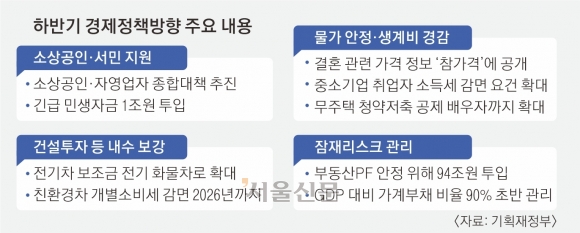

중기부·금감원·전통시장·금융회사 등 민관 연대·협력 확산(one-team)을 위한 방안을 세우고 전통시장과 은행이 전통시장 순회방문, 가두 캠페인 등 피해예방 홍보·교육을 실시 중이나 실시간으로 SNS 등의 각종 위험에 노출된 자영업자의 체감도는 낮을 수밖에 없다.김 의원은 “고금리, 고환율, 고물가 삼중고로 경영애로를 겪는 소상공인들을 위한 특별 정책자금 및 분야별 맞춤형 활성화 방안 지원 필요하다”면서 “사업성과 재기의지가 있는 소상공인이 부실로 이어지지 않도록 대환대출을 적극 지원하고, 서울사랑상품권 발행을 대폭 늘려, 자영업·소상공인의 매출확대와 지역 골목상권 활성화로 연결될 수 있도록 정부와 시가 적극 노력해 달라”고 당부했다.

![[그러니까!] 물가 안정화에 금리 인하 고민하는 통화당국… 왜?](http://img.seoul.co.kr/img/upload/2024/07/03/SSC_20240703134518_V.png)

![현대해상 내년 70돌… 어린이보험 선전 힘입어 2위 되찾나[2024 재계 인맥 대탐구]](http://img.seoul.co.kr/img/upload/2024/07/02/SSC_20240702005914_V.jpg)