국내 금융그룹, 은행 이자 이익 증가에 1분기 순이익 또 역대급 실적

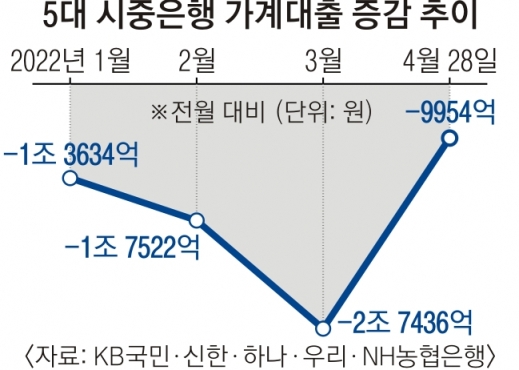

지난해 역대 최대 실적을 기록한 국내 금융그룹들이 올 1분기에도 분기 기준 역대 최대 순이익을 거둔 것으로 나타났다. 코로나19 확산 이후 급증한 대출과 금리 인상의 영향으로 이자 이익이 늘었고, 1분기 소폭 감소한 가계대출은 큰 영향을 미치지 못한 것으로 분석됐다. 1분기 당기순이익 기준으로 리딩금융그룹은 KB금융이 차지했다. 이어 신한금융, 하나금융, 우리금융 순이었다. 금융지주 4곳의 순이익을 모두 합치면 4조 6399억원에 달한다.

KB금융은 올 1분기 1조 4531억원의 당기순이익을 거뒀다고 22일 공시했다. 지난해 1분기보다 14.4%나 증가한 수치다. KB금융그룹 관계자는 “유가증권 및 파생상품 관련 실적이 다소 부진한 상황 속에서도 여신성장과 순이자마진(NIM) 확대에 힘입어 이자이익이 견조하게 증가했다”고 설명했다.

KB금융 전체의 순이자이익은 2조 6480억원으로, 1년 전보다 18.6% 증가했지만, 순수수료이익(9150억원)은 같은기간 5.4% 감소했다. 주요 계열사인 KB국민은행의 순이익은 9773억원으로 1년 전보다 41.9% 증가했다. 은행의 이익 증가는 전체 대출액이 321조원으로 지난해 말보다 0.8% 증가한 영향이다. 가계대출은 지난해 말보다 1.4% 감소했지만, 개인사업자·대기업 대출 등 기업대출은 같은 기간 3.4% 증가했다. 이에 따라 은행의 이자 이익도 늘어났다. 또 올 1분기에는 기준금리 인상이 본격화하면서 은행 대출 금리도 올랐다.

은행 외에도 KB손해보험(1431억원)의 당기순이익은 두 배 이상 증가했다. 다만 KB증권의 순이익(1143억원)은 1년 전보다는 48.3% 감소했고, KB국민카드(1189억원)도 16.0% 순이익이 감소했다.

신한금융도 이날 공시를 통해 1분기 1조 4004억원의 당기순이익을 거뒀다고 밝혔다. 1년 전보다 17.5% 증가한 수치로, 분기 단위 순이익으로 최대다. 신한금융 관계자는 “은행과 카드의 이익 증가와 비은행 부문의 선전으로 그룹 경상 이익이 크게 증가했다”며 “GIB(글로벌·그룹 투자은행)·자산운용 등 자본시장 관련 자회사도 약진했다”고 설명했다.

신한금융 전체의 순이자이익은 2조 4876억원으로 1년 전보다 17.4% 증가했다. 수수료이익(7439억원)도 같은 기간 9.2% 증가했다. 특히 투자금융, 신용카드, 리스 등의 부분에서 수수료 증가세가 뚜렷했다. 신한은행의 순이익은 8631억원으로 1년 전보다 31.5%, 신한카드는 4.7% 증가한 1759억원의 순이익을 거뒀다. 신한금융투자의 순이익(1045억원)은 1년 전보다 37.8% 감소했고, 신한라이프의 순이익(1524억원)도 15.6% 감소했다.

분기 단위 역대 최고 실적을 거둔 것은 하나금융과 우리금융도 마찬가지였다. 하나금융도 이날 공시를 통해 1분기 9022억원의 당기순이익을 거뒀다고 밝혔다. 우리금융도 8842억원의 당기순이익을 거뒀다고 공시했다.

아울러 KB·신한금융은 이날 실적 발표와 함께 올해부터 분기배당을 정례화한다고 밝혔다. KB금융은 1분기에는 주당 500원의 배당금을 지급하기로 했다. 신한금융도 1분기 주당 400원의 배당금을 지급하기로 했다.

![[사설] 대한민국 다중위기 극복할 골든타임 시작됐다](http://img.seoul.co.kr/img/upload/2022/05/09/SSI_20220509173625_V.jpg)

![[마감 후] 막 내린 한정판 대출/홍인기 경제부 기자](http://img.seoul.co.kr/img/upload/2012/10/11/SSI_20121011184837_V.jpg)