버블일까, 혁명일까? 엔비디아 호실적에도 사라지지 않는 ‘AI 거품론’

2020년대 들어 인공지능(AI)은 명실상부한 세계 경제의 중심으로 자리 잡았습니다. 미국 경제가 고용 둔화, 관세 이슈, 고물가 상황에서도 여전히 견고한 성장세를 유지하는 비결 역시 AI 투자가 큰 비중을 차지하고 있기 때문입니다. 구글과 메타, 마이크로소프트, xAI, 오라클, 아마존 등 주요 빅테크 기업들은 경쟁에서 뒤처지지 않기 위해 앞다퉈 대규모 AI 데이터 센터를 건설하고 있습니다. 이로 인해 AI 가속기(GPU)를 거의 독점적으로 공급하는 엔비디아의 실적은 하늘 높은 줄 모르고 치솟고 있습니다.

역대급 실적: 시장 우려를 잠재운 엔비디아

올해 3분기 엔비디아의 실적은 AI 거품론에 대한 일각의 우려를 불식시키고, 불안해하는 시장의 동요를 진정시키기에 충분했습니다. 엔비디아는 이번 분기에 570억 달러(약 79조 8000억원)라는 역대 최대 매출을 기록했습니다. 영업 이익은 360억 달러(약 50조 4000억원), 순이익은 319억 달러(44조 6600억원)로 이 역시 역대 최고 수준이었습니다.

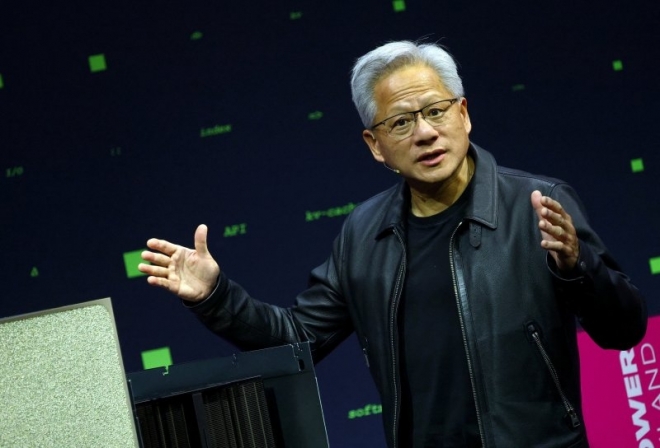

젠슨 황 엔비디아 CEO는 차세대 칩인 ‘블랙웰’에 대한 수요가 너무 높아 차트에 표시할 수 없을 정도이며, 데이터 센터용 클라우드 GPU도 이미 완판된 상태라고 설명했습니다. 다음 분기에는 650억 달러(91조원)라는 매출 신기록을 수립할 것으로 전망했습니다. 한동안 주춤했던 엔비디아 주가는 이 실적 발표를 기점으로 다시 반등했습니다.

그럼에도 왜 ‘거품론’이 계속되는가?

하지만 엔비디아의 호실적이 AI 거품론을 완전히 잠재운 것은 아닙니다. AI가 미래 경제의 핵심 성장 동력인 것은 분명하지만, 현시점에서 기대할 수 있는 실질적인 경제적 이득에 비해 너무 많은 자금이 이른바 ‘묻지마 투자’로 쏠리고 있으며, 주가 역시 실제 기업 가치보다 상당히 고평가되어 있다는 것이 거품론의 핵심 배경입니다.

사실 혁신적인 산업이 등장할 때마다 정도의 차이는 있을지언정 거품은 항상 존재해 왔습니다.

-철도 산업 (19세기 후반): 산업 초창기 큰돈을 벌 수 있다는 기대감에 막대한 자금이 몰리며 철도가 마구잡이로 건설되었으나, 과잉 투자로 인해 결국 상당수 기업이 파산했습니다.

-자동차 산업 (20세기 초반): 우후죽순처럼 자동차 회사가 생겨나며 한때 미국 내 자동차 제조사가 약 2000개에 달했습니다. 하지만 치열한 경쟁 끝에 대부분이 문을 닫았고, 20세기 중반에는 포드와 크라이슬러, GM의 ‘빅3’ 체제로 재편되었습니다. 투자의 달인 워런 버핏도 이 사례를 언급하며, 신기술의 파급력과는 별개로 초기 투자자 중 상당수는 최후의 승자를 맞히지 못해 돈을 잃었다는 점을 강조한 바 있습니다.

-닷컴 버블 (2000년대 초반): AI 버블과 가장 유사하게 거론되는 사례입니다. 인터넷의 중요성은 누구도 부인할 수 없었지만, 모든 인터넷 기업이 돈을 번 것은 아니었습니다. 검색 엔진의 구글, 전자 상거래의 아마존, 운영체제의 마이크로소프트, 소셜미디어의 메타 등이 최종 승자가 됐습니다. 반면 수많은 경쟁자는 거의 대부분 몰락했습니다.

AI의 중요성과는 별개로 거품론이 제기되는 것도 같은 맥락에서 이해할 수 있습니다. AI 데이터 센터 건설 붐으로 인해 GPU 가격은 물론 메모리, 스토리지, 냉각 시스템, 그리고 전기 요금까지 모든 인프라 비용이 치솟고 있습니다. 하지만 닷컴 버블 때와 마찬가지로, 정작 AI 서비스로 유의미한 수익을 창출하고 있는 기업은 아직 많지 않습니다. 역설적으로 치솟는 GPU 가격과 폭등하는 비용 구조가 AI 버블을 터트릴 ‘바늘’이 될 수도 있는 상황입니다.

성장통을 겪으며 성숙해질 AI 산업

구글과 마이크로소프트, 아마존 등은 AI 도입을 통해 인력 효율화를 꾀하며 수익성을 일부 개선했지만, 막대한 데이터 센터 운영 비용을 온전히 감당할 만큼 유료 서비스 매출을 올리는 기업은 드뭅니다. 여전히 상당수 사용자는 무료 서비스를 이용하고 있으며, 일반 소비자이든 기업이든 충분한 유료 가입자를 확보한 기업은 소수에 불과합니다.

이미 AI는 우리의 삶을 바꾸고 있고, 앞으로 산업과 일자리에 지대한 영향을 미칠 것입니다. 하지만 현재 우후죽순 등장하고 있는 AI 서비스 중 상당수는 확실한 비즈니스 모델을 증명하지 못하고 사라질 가능성이 높습니다. 산업이 성숙기에 접어들고 경쟁 구도가 정리되면, 지금처럼 경쟁적으로 데이터 센터를 확장할 유인이 줄어들고 ‘비용 절감’이 더 큰 화두가 될 것입니다.

엔비디아의 역대급 실적에도 불구하고 거품론은 완전히 사라지지 않을 것입니다. 다만 시장이 향후 몇 차례의 구조조정을 거치더라도 AI가 인터넷 혁명 이상으로 우리 삶에 거대한 변화를 가져올 차세대 성장 동력임은 분명해 보입니다. 그 과정에서 초기 투자자들에게는 기회와 위기가 공존한다는 점을 냉정하게 직시해야 할 것입니다.

![“美 ‘돈로주의’ 최대 리스크… 재정 풀기보다 ‘경제 파이’ 키워야”[월요인터뷰]](http://img.seoul.co.kr/img/upload/2026/01/11/SSC_20260111172727_V.jpg)

![“AI 시대 주인공은 ‘괴짜’… 도전하고, 실패하고, 도전하라”[2026 신년 대담]](http://img.seoul.co.kr/img/upload/2025/12/31/SSC_20251231171135_V.jpg)

![AI 거품론 속 버핏 vs 버리, 세기의 대결…승자는 누구? [재테크+]](http://img.seoul.co.kr/img/upload/2025/11/25/SSC_20251125174810_V.jpg)

![버블일까 아닐까? 엔비디아 호실적에도 날아가지 않는 거품론 [고든 정의 TECH+]](http://imgnn.seoul.co.kr/img/upload/2025/11/21/SSC_20251121160219_V.jpg)