5억년 굽이치고, 깎이고, 쌓여… 시간이 만든 첩첩첩산산산

지질에는 고대의 기억이 담겨 있다. 헤아릴 수 없는 시간이 빚어낸 풍경 앞에서 여행자는 겸허해지고, 겸손을 배운다. 과학의 시선으로 보면 지질 아래로 또 다른 세계가 펼쳐진다. 이 세계에선 한물간 석탄이 보석이고 자원이며 힘이다. 거무튀튀한 돌 속에 푸른 은하수처럼 박힌 텅스텐이 한국인의 삶과 생존에 얼마나 지대한 영향을 미쳤는지도 알게 된다. 지질을 배운다는 건 곧 국력을 키우기 위해 덤벨을 드는 것과 같다. 무의식중에 놓쳤던 이 중요한 가치를 우리는 뜻밖에 강원 영월군에서 목격하게 된다. 이번 여정은 지질로 영월 톺아보기다.

●고생대 흔적 많은 국가지질공원

영월 일대는 국가지질공원이다. ‘특별한 지구과학적인 중요성, 희귀성 또는 아름다움을 지니고, 지질학적 중요성뿐만 아니라 생태학적, 고고학적, 역사적, 문화적 가치도 함께 지닌 지역에 대해 국가가 인증한 곳’이다. 특히 고생대 지질 흔적이 많이 발견된다.

5억년 전 영월은 바다였다. ‘첩첩첩산산산’인 현재와 비교하면 상상이 되지 않는다. 풍경만 상전벽해가 된 게 아니다. 땅 아래 묻혔던 자원도 더불어 변했다. 하지만 안타깝게도 그 가치를 먼저 꿰뚫어 본 건 일제였다. 일제강점기 당시 지하자원 수탈액이 미곡의 23배가 넘는다는 연구 결과도 있다. 이런 내용을 알려준 이는 한반도면에서 지오뮤지엄을 운영하는 민경문(67) 관장이다.

5억년 전엔 망망대해 바다였던 영월역사·문화·생태·고고학적 가치 높아희귀 암석·화석 ‘선돌’ 등 관광 명소민경문 관장 사비 운영 ‘지오뮤지엄’일제시대 금·은 수탈 증거 등 전시국력으로서의 지질학 깨닫는 공간지오뮤지엄은 민 관장이 퇴직금 등 사비를 털어 세운 지질 전문 박물관이다. 지오뮤지엄이 터를 잡은 곳은 영월의 ‘지질 벨트’나 다름없는 곳이다. 한반도 지형, 선돌 등 지질 명소가 이 일대에 몰려 있다. 지오뮤지엄을 단순하게 정의하면 ‘국력으로서의 지질학을 깨닫는 공간’이다. 무엇보다 민 관장의 이력이 독특하다.

서울에서 나고 자라, 국내 초우량 대기업에서 정보기술(IT) 관련 일을 하다 은퇴 후 영월에 정착했다. 영월에 관심을 갖게 된 건 우연히 5억년 전 영월이 바다였다는 얘기를 들으면서다.

이곳이 바다였다고? 새삼 자신의 무지가 부끄러워진 민 관장은 그때부터 지질에 관심을 갖고 공부를 시작했다. “1만 시간의 법칙”이 지나는 동안, 그는 지질에 눈을 떴다. 서울 청계천의 고서점을 뒤져 옛 지질지도를 구하고, 공사 현장 등을 찾아 희귀 암석을 얻었다. 그렇게 애면글면 모은 것들을 전시한 공간이 지오뮤지엄이다.

●일제 병탄… ‘광물’ 수탈의 흔적

지질을 알면 해당 지역의 산업뿐 아니라 사람들의 삶의 형태까지도 유추할 수 있다. 반대로, 모르면 당한다. 민 관장은 “일제의 조선 강제 병탄도 우리가 지질에 어두웠기 때문에 빚어졌다”고 했다. 1875년에 일본의 동방지질협회가 낸 ‘최신조선관내지질도’, 일본 육군참모국이 펴낸 ‘조선전도’ 등이 단적인 예다. 1910년 강제 병탄 훨씬 이전부터 일본은 조선의 산하를 속속들이 꿰고 있었다. 조선 땅에서 금, 은을 캐내 서양에서 전쟁 물자를 사들이는 데 썼고, 다시 그 총부리를 우리에게 겨눴다.

반면 우리의 ‘지질학적 광복’은 1956년에 제작된 ‘대한지리도’였을 만큼 뒤처졌다. 민 관장은 “우리가 일제의 양곡 수탈은 알아도, 광물 수탈 사실은 여전히 모르고 있는 것 같다”며 안타까워했다. 그가 세운 지오뮤지엄은 이 부분에 집중하고 있다. 왜 우리는 지질에 대해 몰랐고, 앞으로 무엇을 알아야 하는지에 관해서다.

이제 영월의 지질에 관한 ‘참고서’를 손에 쥐고 뮤지엄 밖으로 나선다. 종전의 풍경들이 다시 보이기 시작한다. 영월의 지질공원은 ‘암석과 화석’, ‘카르스트 지형’, ‘하천과 습지’ 등 세 가지로 나뉜다.

암석과 화석 부문 명소는 선돌(명승)과 스트로마톨라이트(천연기념물)다. 선돌은 영월의 대표적인 관광 명소 중 하나다. 70m 높이의 암벽이 서강 변에 불끈 솟았다.

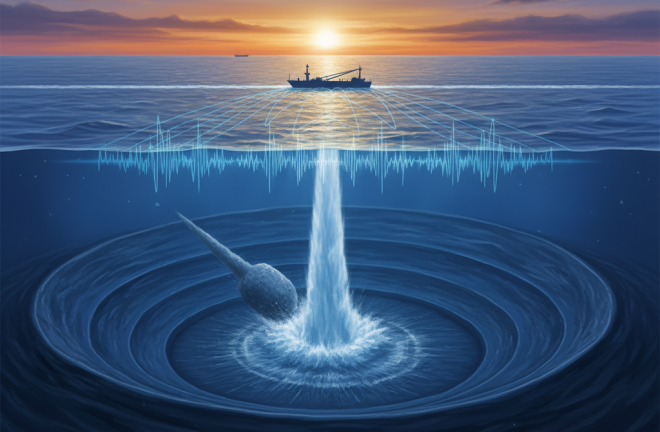

스트로마톨라이트는 작은 미생물에 의해 형성된 퇴적 구조다. 문곡리 스트로마톨라이트는 약 4억 5000만년 전에 형성된 것으로 추정된다. 바닷가 조간대에 가로 형태로 있다가 지질 활동에 따라 90도 세로 형태로 세워졌다. 암벽 표면에 선처럼 얇은 층리가 겹겹이 있는데, 층리 하나가 형성되려면 수백만년이 걸린다고 한다.

‘카르스트지형’의 대표 명소는 김삿갓면의 고씨굴(천연기념물)이다. ‘하천과 습지’ 부문은 ‘포트홀’이 장관인 요선암 돌개구멍, 한반도 지형, 어라연, 청령포 등이다.

한반도 지형에선 ‘평안북도 신의주’에 해당되는 위치에 있는 영월화력발전소가 특히 눈엣가시다. 한데 광복 이후 남북이 대립하던 시기에 남한의 구세주 역할을 했던 곳이 이 발전소다. 당시 한반도에서 쓰이는 전력의 대부분은 압록강 수풍댐에 있는 수력발전소서 송전했다. 분단으로 갈등이 격화되면서 전기가 끊어졌을 때 활약한 게 영월화력이다. 지금은 비록 흉물처럼 여겨지지만 언젠가 영월화력도 수명을 다할 것이고, 그때는 영국의 테이트 모던을 능가할 거대한 문화유산이 돼 있을 것이다. 그런 기대가 영월화력을 다시 보게 만든다.

●광물 자원에 담긴 역사

이제 광물 자원을 찾아간다. 그게 무슨 구경거리냐 싶겠지만, 담긴 이야기를 곁들여 둘러보면 어지간한 명소 뺨칠 만큼 재밌다.

마차리부터 간다. 강원도 1호 탄광이 있는 마을이다. 마차리의 변화가 눈부시다. 1990년 폐광 이후 생기라고는 없는 쇠락한 탄광촌에서 ‘문화를 캐내는’ 번듯한 문화 마을로 변모했다. 탄광 마을이었을 당시 마차리는 국제도시였다. 조선인과 일본인, 중국인 등 세 민족이 함께 채탄작업에 투입됐다. “(벌목 작업이 많은) 진부 기생 배꼽엔 톱밥이 끼고, 마차 기생 배꼽에는 탄가루가 낀다”는 말이 유명할 정도로 흥청댔다.

대한민국에 삭도가 처음 세워진 곳도 마차리다. 삭도는 ‘석탄을 싣고 오가는 작은 케이블카’ 정도로 이해하면 될 듯하다. 당시 영월의 도로 사정이 워낙 열악해 공중으로 실어 나르는 게 최선이었다고 한다.

그런데 의아하다. 일제가 가장 먼저 탄광으로 개발한 곳은 현재 북한 지역이다. 접근이 쉽고, 채탄에 필요한 전력도 북한 지역에 풍성했다. 그런데 왜 여러 악조건을 무릅쓰고 영월 산골짜기에 탄광을 만들었을까.

당시 영월에서 생산되는 석탄은 순수한 의미의 ‘가정용’이 아니었다. 그러니까 요즘 세대는 구경도 못 한 에너지원인 ‘연탄’을 만들기 위해 석탄을 캐지는 않았다는 것이다. 민 관장에 따르면 영월의 석탄은 무연탄이 많았다고 한다. ‘연기가 나지 않는 탄’이라 군수공장 등에서 은밀하게 활용하기가 용이했다. 당시 일제 해군성이 직접 영월의 탄광을 관리한 것도 이 때문일 터다.

또 하나는 전기를 생산하기 위해서다. 전력 생산 역시 이 땅의 민중을 위한 것은 아니고, ‘파란 보석’ 텅스텐 채광을 위해서였다. 일제가 영월 상동의 텅스텐 광산을 알게 된 건 1916년이다. 당시 텅스텐은 포신 등 전쟁 물자 제작에 요긴하게 쓰이는 자원이었다. 일제로서는 이런 쾌재가 없었을 것이다. 일제는 부랴부랴 영월화력발전소를 세우고 전기를 만들어 텅스텐을 캐냈다. 그러니까 마차리에서 캔 석탄으로 전기를 만들고, 그 전기로 텅스텐을 캐 전쟁물자로 활용했던 거다.

상동은 마차리의 반대쪽, 그러니까 영월 동남쪽의 산골 마을이다. 여기도 한때 인구가 3만명에 가까울 정도로 북적였다고 한다. 상동은 1960년대 한국 외화벌이의 60% 이상을 담당했던 곳이다. 당시엔 ‘중석불(重石弗) 신화’라고 불렀다.

●거무튀튀한 돌 속 푸른 은하수 ‘텅스텐’

중석은 텅스텐의 한문 표현이고, 불(弗)은 달러화다. 당시 대한중석에서 생산한 텅스텐이 전 세계 공급량의 25%까지 차지했다고 한다.

그러다 1980년대 중국에서 텅스텐 광산이 발견되면서 상황은 급전직하했다. 중국의 저가 공세에 텅스텐 가격이 20분의 1 수준으로 폭락했고, 1994년 대한중석이 문을 닫으면서 상동 역시 유령마을로 변했다.

현재 이 구도는 그대로 유지되고 있다. 한국은 단일광산으로는 세계 1위 텅스텐 광산을 소유하고 있으면서 정작 부가가치 높은 산화 텅스텐은 90% 이상 중국에서 수입하는 국가가 됐다.

이 대목에서 저 유명한 미국 ‘투자의 귀재’ 워런 버핏의 이름이 등장한다. 그가 2012년에 상동광산 소유권을 가진 이스라엘 기업을 인수하면서 상동은 다시 화제의 중심으로 떠올랐다. 비철금속 정도로 여기던 텅스텐이 반도체, 이차전지, 의료기기, 우주산업 등 광범위한 분야의 핵심 소재로 쓰이면서 희토류와 함께 세계적으로 확보전이 치열한 전략 광물이 됐다.

강원도 1호 석탄 탄광촌 ‘마차리’1990년 폐광 이후 급격하게 쇠락‘문화를 캐내는 마을’ 눈부신 변신‘텅스텐’ 신화 상동… 유령마을 전락워런 버핏, 상동광산 소유 기업 인수본격적 ‘산화 텅스텐’ 생산 준비 중현지에선 400여년 전 송강 정철이 상동 한편에 선 꼴두바위를 두고 “수만명을 끌어모으는 역할을 할 것”이라 했다는 전설적 예언까지 소환되는 형국이다.

현재 상동광산 소유자는 캐나다의 ‘알몬티대한중석’이다. 회사 관계자에 따르면 워런 버핏의 투자금은 독일 국책은행 대출금으로 모두 갚고 본격적인 산화 텅스텐 생산을 준비하고 있다. 예상대로라면 생산량 상당수가 미국으로 흘러가겠지만, 일부는 이 땅에 남아 우리의 대중국 의존도를 줄이는 데 활용될 것으로 기대된다.

이제 영월의 소박한 먹거리를 말할 차례다. 영월은 국수 요리가 발달했다. 쌀이 귀해 메밀, 칡, 콩 등으로 국수를 만들어 먹던 과거의 흔적이다. 지금도 영월 사람에게 국수는 삶이다.

영월군에서 이를 기억하기 위해 ‘영월 누들로드’를 만들었다. 얼큰하고 구수한 칡국수, 매콤새콤달콤한 동치미국수, 투박하고 걸쭉한 꼴두국수를 따라가는 프로그램이다. 칡국수집은 하동면 고씨굴 주변에 여럿 모여 있다. 그 중 ‘강원토속식당’ ‘고향식당’ 등이 맛집으로 소문났다. 동치미국수는 시원한 맛이 매력이다. 북한식으로 내는 ‘연당동치미국수’가 알려졌다. 꼴두국수는 ‘꼴도’ 보기 싫다고 해서 붙여진 이름이다. 가난했던 시절 지긋지긋하게 먹다 보니 이런 이름이 붙었단다. 1973년 문을 연 주천읍 ‘제천식당’이 오래됐다.

![23배 폭등한 양자株 외면한 월가 고수들…진짜 승부수는 ‘이 종목’ [재테크+]](http://img.seoul.co.kr/img/upload/2025/11/27/SSC_20251127181743_V.jpg)

![AI 거품론 속 버핏 vs 버리, 세기의 대결…승자는 누구? [재테크+]](http://img.seoul.co.kr/img/upload/2025/11/25/SSC_20251125174810_V.jpg)

![버블일까 아닐까? 엔비디아 호실적에도 날아가지 않는 거품론 [고든 정의 TECH+]](http://imgnn.seoul.co.kr/img/upload/2025/11/21/SSC_20251121160219_V.jpg)

![[재테크+] 잠잠하던 버핏, 드디어 움직였다…7400억 쏟아부은 ‘이 종목’은?](http://img.seoul.co.kr/img/upload/2025/10/20/SSC_20251020180129_V.jpg)

![[열린세상] 한국 자본주의의 새 처방전](http://img.seoul.co.kr/img/upload/2025/05/06/SSC_20250506001434_V.jpg)