부자들 마법의 돈관리 비법은

“월급은 오르는데 왜 저축액은 그대로지?”라고 고민하는 직장인이 많다. 또 이들 중 대다수는 “은퇴한 뒤엔 무슨 돈으로 먹고살지?”라는 고민을 한다. 해결책이 안 보이니 빚을 내서 집을 사고, 무리하게 투자를 했다 원금을 까먹는 수순으로 대부분 흘러간다. 이른바 ‘재테크의 악순환’이다. 이런 악순환을 선순환으로 바꾸는 방법을 고득성 SC제일은행 삼성PB센터 부장에게서 들어봤다. 고 부장이 최근 낸 ‘마법의 돈관리’라는 책은 인터넷 서점에서 경제·경영분야 베스트셀러 1위를 달리고 있다.

고 부장은 “수익률에 연연하는 투자보다는 꼬박꼬박 들어오는 수입을 잘 관리하는 게 올바른 재테크”라고 단언한다. “우리나라에서 4인 가족을 부양하는 가장이 1년간 4000만원을 번다고 가정해보죠. 30년 일한다고 치면 일생 동안 12억원이라는 큰 돈이 그 가장의 손을 거쳐 가는 겁니다. 누구나 백만장자의 가능성을 갖고 있는 거죠. 그러나 방만한 관리 때문에 불행한 노후를 맞는 경우가 많습니다.”라고 그는 말했다.

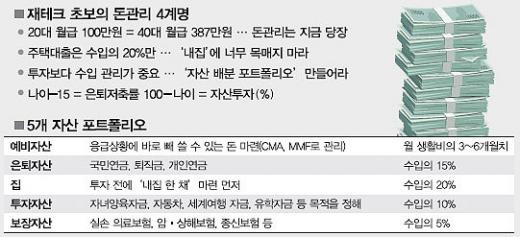

특히 사회생활을 막 시작한 새내기 직장인들에게 고 부장은 “돈 관리는 하루라도 빨리 시작하라.”고 조언한다. “20대 초에 받는 월급 100만원은 40대에 받는 월급 387만원과 맞먹습니다. 복리의 힘이죠. 제가 만나본 거액 자산가들의 출발점도 바로 월급으로 받는 만 원 한 장이었습니다.”라고 고 부장은 말했다.

이를 위해 고 부장이 고안한 것은 ‘수입자동배분시스템’. 매달 들어오는 수입을 목적에 따라 5개 자산 포트폴리오로 나누고 여기에 꼬박꼬박 돈을 넣다 보면 어느새 목적별로 목돈이 생긴다는 것. 이 목적별 종잣돈을 잘 굴리기만 하면 재테크가 완성된다는 것이 고 부장의 주장이다. 한 달 생활비를 제외한 수입을 ▲예비자산 ▲집자산 ▲보장자산 ▲은퇴자산 ▲투자자산으로 나누어 저축하는 것이 ‘5개 자산 포트폴리오’의 핵심이다. 먼저 예비자산은 갑자기 돈이 필요할 경우에 대비한 돈으로, 한 달 생활비의 3~6개월치를 마련해놓는 게좋다. 바로 돈을 뺄 수 있는 종합자산관리계좌(CMA)나 머니마켓펀드(MMF) 등에 넣어놓으면 좋다. 집자산은 내집 마련을 위해 붓는 돈으로, 매월 수입의 20%가량 배정하는 것이 좋고 대출을 할 경우에도 총 수입의 20%는 넘지 말아야 한다고 고 부장은 조언한다. “40~50대의 경우 내집 마련에만 집착해 다른 금융자산 없이 집 한 채만 덩그러니 마련하는 경우가 많은데, 향후 베이비부머 은퇴와 맞물려 집 수요가 떨어져 가격 하락이 예상되는 점을 감안하면 위험한 재테크 전략입니다. 무리하게 빚을 내서 집을 사는 것은 바람직하지 않습니다.”

보장자산은 질병이나 사고 등 어려움이 생길 경우에 대비해 만들어 놓는 돈으로, 매월 수입의 5%가량 투자하는 것이 좋다. 만약 세후 수입이 300만원이라면 15만원 내에서 가족의 보장 범위가 겹치지 않도록 종류별로 보장성 보험에 들어놓는 것이다.

은퇴자산은 말 그대로 은퇴 이후의 삶을 준비하는 돈이다. 수입 대비 은퇴저축률은 자기 나이에서 15를 뺀 만큼 정하는 게 좋다. 25세부터 노후를 준비한다면 수입의 10%를 은퇴자산으로 저축해야 하고, 40세부터 노후를 준비한다면 25%를 은퇴 시점까지 저축해야 한다는 뜻이다. 가령 현재 월수입이 250만원인 경우 25세는 월 25만원, 30세는 월 37만 5000원, 35세는 50만원, 40세는 62만 5000원, 45세는 75만원을 은퇴 자산으로 마련해놔야 65세 이후에도 은퇴자산을 갖고 최소한 30년 동안 생활이 가능하다. 집값의 3분의2가 은퇴 자산에 편입된다는 가정 하에서다.

투자자산은 개인에 따라 목적별로 나눌 수 있는 돈이다. 가령 자녀양육자금, 세계여행자금, 유학자금 등 종류별로 다양하다. 투자자산은 월 수입의 10%가량을 투자하는 것이 좋은데, 투자자금 중에서도 주로 자녀양육자금이 많은 비중을 차지한다.

고 부장은 “자녀 1인당 매월 수입의 5%를 적립식 펀드나 변액유니버설같이 장기투자가 가능한 상품에 넣어두고 교육비 상승률에 대비해야 한다.”고 조언했다.

투자의 경우 나이가 젊다면 공격적으로, 나이가 많다면 안정적으로 하는 것이 좋은데 100에서 자신의 나이를 뺀 만큼을 주식 비중으로 가져가는 방안이 좋다고 고 부장은 덧붙였다.

김민희기자 haru@seoul.co.kr

![[미소금융을 살리자] ② 상담역의 하루 통해 본 대출과정](http://img.seoul.co.kr/img/upload/2010/02/11/SSI_20100211180518_V.jpg)

![[미소금융을 살리자] ① 우리미소금융재단 대출자 만나보니](http://img.seoul.co.kr/img/upload/2010/02/04/SSI_20100204183612_V.jpg)