트윗 하나가 27억원? ‘디지털 재화’ 블록체인으로 사고판다

트위터 창업자이자 최고경영자(CEO)인 잭 도시. 그는 지난 2006년 트위터 서비스를 준비하면서 “내 트위터를 막 셋업 중이다”(just setting up my twttr)라고 트윗했다. 이 트윗은 트위터 서비스의 첫 트윗으로 역사적 의미가 있었다. 하지만 트위터는 인터넷 서비스 중 하나일 뿐이며 도시의 첫 트윗은 ‘회사 역사’에나 기록될 수 있는 일로 여겨졌다.

하지만 놀라운 일이 벌어지고 있다. 도시의 이 트윗을 “사겠다”는 사람이 나타난 것이다. 그들은 디지털(온라인, 인터넷)에서만 존재하는 것이지만 역사적 의미가 있다고 판단했다. 또 반 고흐의 그림이나 그가 사용했던 물건 등은 사고팔 수 있으며 크리스티 경매에서 천문학적 금액에 거래되는데 왜 ‘디지털’로 존재하는 재화(지식재산권)는 사고팔 수 없을까란 인식이었다.

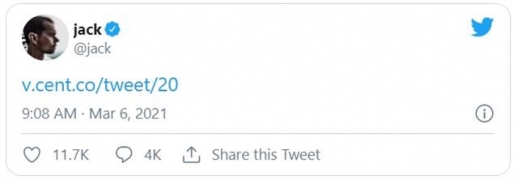

그리고 방법이 생겼다. 블록체인 기술이다. 블록체인은 누구나 열람할 수 있는 장부에 거래 내역을 투명하게 기록, 여러 대의 컴퓨터에 이를 복제해 저장하는 분산형 데이터 저장기술이다. 이를 이미 생성된 온라인 이미지나 영상, 음원 등 ‘디지털 재화’에 적용, “지식재산권을 투명하게 사고팔 수 있게 하자”는 해결 방법이 나타났다. 바로 ‘대체불가능자산토큰’(NFT·Non-Fungible Token)이란 개념이다. 이렇게 도시의 첫 트윗은 밸류어블스(v.cent.co)라는 NFT 거래 플랫폼에 올려 경매에 부쳤고 시나 테스타비라는 기업가가 “250만 달러(약 27억 7000만원)에 사겠다”고 입찰했다. 테스타비가 이 트윗을 사게 되면 이 트윗은 주인이 도시에서 테스타비로 바뀌게 된다. 도시는 이 금액을 전액 기부하겠다고 밝혔다.

블록체인과 암호화폐가 사이버머니를 넘어 실경제에 영향을 주고 있는 시대, 주목받는 암호화폐가 있다. 바로 NFT다. 댈러스 매버릭스의 구단주이자 억만장자인 마크 큐번과 유명 벤처 투자자 차마트 팔리하피티야도 NFT의 투자에 나섰다. 테슬라 최고경영자(CEO) 일론 머스크의 여자친구이자 캐나다 가수 그라임스는 본인이 만든 그림, 뮤직비디오 등 10편의 디지털 예술품을 NFT를 통해 판매, 약 600만 달러의 소득을 올렸다. 심지어 세계적인 미술품 경매 사이트 크리스티는 NFT로 만든 디지털 아트를 경매에 올리기도 했다. 비플이라는 디지털 아티스트가 만든 이 작품은 300만 달러에 낙찰되었다. NFT, 도대체 무엇이기에 이토록 주목받는 것일까.●비디오·밈 등 대체 불가능한 토큰으로 제작

NFT란 디지털 콘텐츠를 대체 불가능한 토큰으로 만든 것이다. 디지털 콘텐츠란 좁게는 디지털 일러스트레이션이나 비디오·음악 같은 예술작품, 넓게는 게시글이나 밈(온라인 커뮤니티에서 공유되는 이미지나 영상 등 콘텐츠)도 포함된다. ‘대체 불가능하다’란 뜻은 교환이 안 된다는 의미다. NFT는 2017년 이더리움 기반의 디지털 수집품 프로젝트인 크립토펑스(CryptoPunks)에서 시작됐다. 희귀 고양이 캐릭터를 만들어 거래하는 블록체인 서비스 크립토키티(CryptoKitties)가 화제가 되면서 NFT의 개념이 일반 대중에게 널리 알려졌다.

NFT의 대체 불가능성은 거래 방식에서도 드러난다. 블록체인 기술 기반의 디지털 화폐인 비트코인, 이더리움 등은 실제 화폐처럼 서로 거래하고 다른 토큰으로 대체할 수 있으나, NFT는 그렇게 할 수 없다. 위조도 불가능하다. 이런 특징 때문에 비트코인, 이더리움 등 암호화폐들을 NFT와 구분되는 개념으로 ‘대체가능토큰’(FT·Fungible Token)이라고 부르기도 한다. 디지털 콘텐츠가 NFT화되면 그 자산은 갤러리에서 거래되는 그림처럼 이 세상에서 단 하나 존재하는 것이 된다. 해당 자산을 소유하는 것은 단 한 명뿐이며 NFT의 암호화된 정보를 통해 진품 여부를 확인할 수도 있다. 즉 우리가 인터넷 게시판에서 보고 복사, 붙여넣기를 하는 소위 ‘짤방’들도 레오나르도 다빈치의 ‘모나리자’처럼 될 수 있는 것이다.

●저작권 문제 쉽게 해결… NFT 2017년 첫 등장

NFT의 개념이 처음 등장한 것은 지난 2017년이지만 시장은 2020년부터 급격히 성장했다. NFT 시장 정보 사이트 논펑저블닷컴(NonFungible.com)과 BNP파리바의 라틀리에(L’Atelier BNP Paribas)에 따르면 NFT 시장은 3억 3800만 달러가 넘는 규모로 성장했다. 2018년 규모가 4100만 달러였던 것을 생각하면 2년 사이 10배 가까이 성장한 것이다.

특히 디지털 아티스트들이 NFT의 부상을 크게 환영하고 있다. 그동안 디지털 아티스트들은 예술품으로 수익을 내기 위해 인쇄본이나 문구류, 의류, 음반 등 실제 세상에 존재하는, 손에 잡히는 물건을 만들어야 했다. 실존하는 물건 형태로 만들어야 사람들이 그들의 작품을 소유할 수 있기 때문이다. 온라인상에 전시되는 그림, 비디오, 음원 등은 예술가들의 포트폴리오라든가 카탈로그 같은 역할만 할 뿐이다. 관람객은 마음대로 이를 저장할 수도 있고, 심지어 무단으로 복제할 수도 있다. 무단으로 복제하는 경우는 저작권법의 처벌을 받지만 이를 위해서는 사전에 저작권을 등록하거나 증명서류를 제출하는 등 복잡한 법적 과정을 거쳐야 했다.

그러나 NFT가 대중화되고 예술을 거래하는 수단으로서 자리잡는다면 상황은 달라질 수 있다. NFT 안의 정보가 예술품의 소유 사실과 소유를 명시하기 때문에 디지털 아트를 물리적인 상품으로 만들 필요가 없는 것이다. 저작권 문제도 비교적 쉽게 해결될 수 있다.

NFT가 실리콘밸리에서 집중 관심을 받는 또 다른 이유는 ‘창작자 경제(크리에이터 이코노미)의 탄생’과도 연관이 있다. 그동안 개인이나 창작자들이 창작물이나 저작물, 사진, 영상 등을 ‘무료’로 트위터나 페이스북, 인스타그램 등에 올린 뒤 그로 인해 수익이 발생하더라도 그 수익은 모두 페이스북, 트위터, 구글 등이 가져갔다. 개인은 시간과 정성을 들여 창작물을 올리면 ‘좋아요’를 받을 뿐 그 사진, 영상으로 인한 광고는 플랫폼 기업들이 가져갔다.

하지만 최근에는 페이스북의 일방적 광고 수익 독점을 문제 삼아 창작자들이 창작의 대가를 가져가야 한다는 주장이 제기됐고 이의 해결 방법으로 NFT가 등장하게 된 것이다.

●NFT, 메타버스 경제 시스템 기반 될 수도

NFT는 메타버스(Metaverse) 경제 시스템의 기반이 될 수도 있다. 디지털 세상이 현실과 연계되는 메타버스에서는 아바타 의상, 게임 아이템, 아바타룸 인테리어 소품 등도 가상의 물건 이상이 된다. NFT가 일상화되면 유저들은 자신들만의 독특한 아이디어로 만든 디지털 상품을 더 많이 만들고, 더 많이 거래할 것이다. 마치 현실 공간에서 한정판 제품을 만들고 구매하듯 NFT로 유일성이 증명된, 내 소유권이 명시된다면 이를 구매하려는 소비자들의 욕구는 더 증가할 수 있다.

그러나 높은 성장만큼 논란과 투자 위험도 있다. 하나는 현재 암호화폐 자체의 가격 변동성이 크고 안정적이지 못하다는 것이다. 2017년과 2018년 사이에는 암호화폐 스타트업의 가상화폐공개(initial coin offerings)로 많은 투자자가 손해를 입기도 했다.

디지털 수집품의 투자가치 문제도 있다. NFT화된 제품의 투자금액을 회수하기 위해서는 잠재적 투자자들이 해당 디지털 수집품의 가치를 느끼고 그를 구입해야 한다. 그러나 실제로는 그렇지 않은 경우도 많다. 시간이 지남에 따라서 그 가치가 떨어질 위험도 있다. 예를 들면 10년 전 게임 아이템을 한정판으로 구매했는데, 10년 후에는 비슷한 성능의 아이템이 많이 나와서 구매하지 않을 수도 있다는 것이다.

더밀크 대표

●NFT란대체불가능토큰(Non-Fungible Token)의 약자로 디지털 콘텐츠를 대체 불가능한 토큰으로 만든 것이다. ‘대체 불가능하다’란 뜻은 교환이 안 된다는 의미다. 디지털 콘텐츠란 좁게는 디지털 일러스트레이션이나 비디오·음악 같은 예술작품, 넓게는 게시글이나 밈도 포함된다.

![[단독] “원금 80% 손실 펀드 보상하겠다”는 증권사, 물어주면 법 위반?](http://img.seoul.co.kr/img/upload/2021/03/07/SSI_20210307172718_V.jpg)

![[단독] 불법 공매도 7곳 과태료 물고 또 위법… 외국인은 감시 사각지대](http://img.seoul.co.kr/img/upload/2021/03/03/SSI_20210303181001_V.jpg)