홈플러스 ‘기업회생’ 개시… MBK, 경영 실패 떠넘기나

대형마트 업계 2위인 홈플러스가 서울회생법원에 신청한 기업회생절차에 대해 개시 결정이 내려졌다. 납품대금이나 이자를 갚지 못하는 상황이 발생하지도 않았는데 부채 탕감을 위해 법원에 도움을 요청했다는 점에서 홈플러스의 모기업인 사모펀드 MBK파트너스를 두고 ‘도덕적 해이’, ‘경영 실패 떠넘기기’라는 비판이 나온다.

서울회생법원은 4일 홈플러스 각자 대표를 맡고 있는 조주연 홈플러스 사장과 김광일 MBK파트너스 부회장에 대한 심문을 진행한 뒤 홈플러스의 회생절차 개시 결정을 내렸다.

홈플러스는 회생절차 개시로 금융채권 상환이 유예되면서 부담이 크게 줄었다. 협력업체와의 일반적인 상거래 채무는 전액 변제되고 모든 상거래에 대해 정상적으로 지급 결제가 이뤄진다. 임직원 급여도 정상적으로 지급한다. 홈플러스의 대형마트, 익스프레스, 온라인 등 모든 채널의 영업이 정상적으로 이뤄진다.

MBK 측은 대주주로서 자금 수혈에 나서는 등 책임 있는 자세를 보이는 대신 전격적으로 ‘최후의 수단’인 회생을 신청한 것과 관련, “애매하고 불확실한 상황에서 계속해서 회사의 현금을 쓰는 게 맞나. 회생 신청하는 기업들은 보통 끝까지 하다 하다 못해 마지막에 가서 한다. 그 때문에 회생을 통해 성공적으로 졸업한 예가 많지 않다”며 필요성을 강조했다. 홈플러스는 지난달 말 신용평가회사인 한국기업평가가 신용등급을 A3-로 강등해 자금 조달이 어려워지자 회생을 통한 금융권 부채 조정에 나섰는데 회생절차 개시 이후 등급이 오히려 ‘D’로 하향 조정됐다.

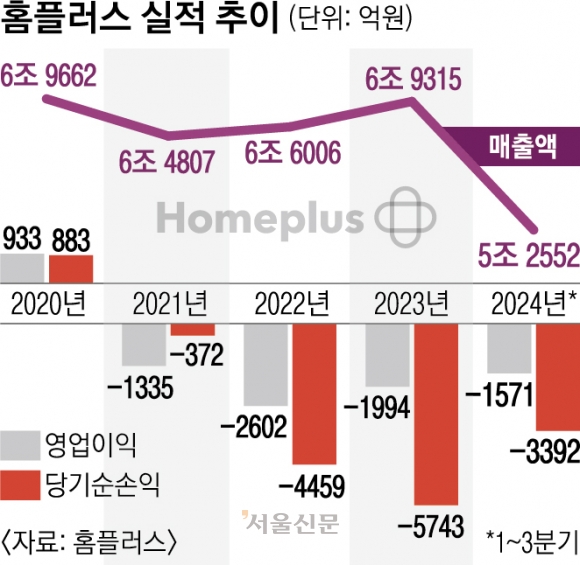

업계에서는 MBK파트너스가 지난 2015년 과도한 차입에 의존해 인수한 것을 문제의 시작으로 본다. MBK는 캐나다연금투자위원회(CPPIB)와 캐나다공무원연금(PSP Investments), 테마섹(Temasek) 등과 함께 컨소시엄을 구성해 7조 2000억원에 홈플러스를 품었다. 인수 비용 중 2조 2000억원은 블라인드 펀드로, 나머지 5조원은 홈플러스 명의로 대출받아 충당했다. 과도한 부채 부담을 가지고 출발한 만큼 사업도 부진을 면치 못했다. 그동안 점포 20개를 팔아 4조원가량의 빚을 갚았지만 영업이익 대부분이 이자 비용으로 나가면서 시설 투자나 신규 채용이 제대로 이뤄지지 못했다. 2021년부터 적자 전환했고 지난해까지 매해 1000억원 이상의 적자 행진을 이어 오고 있다.

향후 전망도 밝지 않다. MBK는 최근 그나마 수익이 나는 슈퍼마켓까지 분할 매각을 시도하고 있으나 아직 인수 후보자를 찾지 못하고 있다.

홈플러스에 대규모로 상품을 납품하는 식품업계는 비상이 걸린 분위기다. 홈플러스의 기업회생 신청 소식이 알려진 직후 일부 식품회사는 납품대금에 대한 채권 추심 절차에 들어간 것으로 알려졌다.

채권단과 협의 없이 진행되면서 금융권도 혼란스럽다. 지난해 홈플러스에 1조 2000억원 규모의 선순위 대출을 내준 메리츠금융3사(금융·증권·화재)는 “홈플러스의 부동산 및 유형자산을 신탁재산으로 관리하고 있으며 해당 신탁에 대한 1순위 수익권을 갖고 있다”고 밝혔다. 경우에 따라선 메리츠 주도의 자산 매각 등 담보권 처분에 나설 수 있다는 얘기다.